Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Bare i tilfelle du gikk glipp av det, og fordi vi elsker når sannheten er så åpenbar:

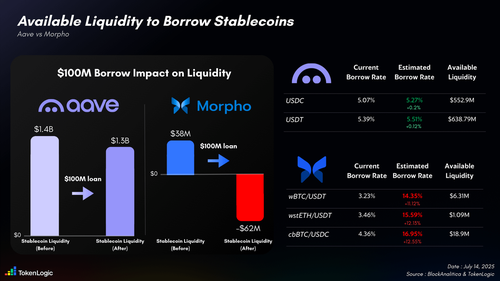

På Aave er det over 1,4 milliarder dollar i stablecoin-likviditet. Vil du låne $100M i USDC? Det vil koste deg bare 5.27 %, knapt en økning på 0.2 % fra dagens pris.

I mellomtiden kan du rett og slett ikke låne mer enn 38 millioner dollar i stablecoins på tvers av alle hvelvene i en protokoll som hevder å være "klar for institusjonell adopsjon på kjeden".

Vil du låne hele 38 millioner dollar? Gjør deg klar til å sjonglere mellom flere hvelv og betal rundt 15 %. Takk for privilegiet, virkelig.

Og forresten, dette er ikke våre data. Det er rett fra et av deres egne instrumentbord for risikoteamet:

På toppen av det bygger Aave Labs Horizon, et tokeniseringsinitiativ som lager RWA-produkter for institusjoner, der overholdelse av regelverk fortsatt krever en viss grad av sentralisering for å integreres jevnt med tillatelsesfri DeFi.

Det er slik en protokoll som virkelig er klar for institusjonell kapital ser ut: dyp likviditet, robust sikkerhet og dedikerte instanser designet for å ta med seriøse fond.

10. juli, 02:00

$AAVE fortsetter å overgå $MORPHO på alle fronter.

Siden i fjor:

▪️ $AAVE +267%

▪️ $MORPHO +8 %

Aaves FDV er 3,5 ganger høyere enn Morphos, med 95 % av forsyningen i omløp mot 32 % for Morpho, og 100 % ulåst mot bare 17 %.

Hvis du ser på FDV i forhold til aktive lån, er Aave nesten dobbelt så kapitaleffektiv som Morpho.

Hver $1 av Aaves FDV støtter ~$3,70 i aktive lån, mens for Morpho er det bare ~$1,70.

Enda mer, Aave kjøper tilbake $AAVE med reelle inntekter, mens Morpho kjøper brukere gjennom MORPHO-utslipp – alt støttet av en lav flyt og høy FDV.

Og jo dypere du ser, jo mer bullish $AAVE blir 👻👇 du

1/

28,94K

Topp

Rangering

Favoritter