Populaire onderwerpen

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

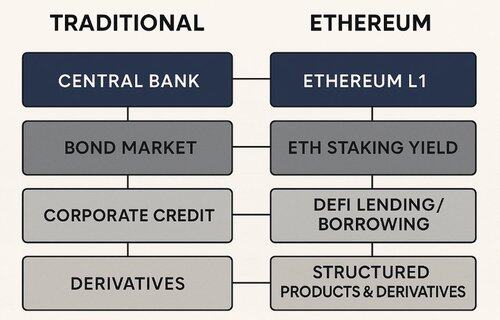

Ethereum is niet langer alleen een technologieplatform, het evolueert naar een monetair niveau.

Het is een opwindend moment voor mij, een moment dat me terugbrengt naar mijn vroege dagen waarin ik bijdroeg aan de ontwikkeling van de kapitaalmarkten in Singapore in de vroege jaren '90. Toen legden we de fundamenten van een obligatiemarkt vanaf nul in een kleine, open economie zonder onafhankelijke monetair beleid. Niet anders dan crypto vandaag. Het proces was iteratief: eerst het creëren van soevereine benchmarks, daarna het mogelijk maken van de uitgifte van bedrijfsobligaties, en uiteindelijk het opbouwen van een robuust ecosysteem voor derivaten en gestructureerde producten. Die infrastructuur werd de ruggengraat van de opkomst van Singapore als een wereldwijd financieel centrum.

Het is opmerkelijk om te zien hoe Ethereum nu evolueert met inheemse rendementcurves, programmatische onderpanden en gedecentraliseerde rentevorming, het voelt opmerkelijk vertrouwd. We zijn getuige van de vroege architectuur van een nieuw financieel systeem dat opkomt, dit keer on-chain. De parallellen zijn opvallend, en het potentieel is net zo reëel.

Jarenlang stond Ethereum bekend als de blockchain voor slimme contracten en gedecentraliseerde applicaties. De meeste mensen zien Ethereum nog steeds als "technologie." Slimme contracten. Gas tokens. Schaalproblemen. Maar dat verhaal raakt verouderd. Recente ontwikkelingen suggereren dat er een verschuiving aan de gang is, een die de evolutie van fiat-gebaseerde kapitaalmarkten weerspiegelt.

Het laatste Q2 ETH-rapport van The DeFi Report, samengevat door @BanklessHQ, vertelt een ander verhaal, een verhaal dat de mainstream blijft negeren: de transitie van Ethereum naar een netwerk voor waardeopslag met obligatie-achtige kenmerken, iets dat lijkt op een soevereine infrastructuur voor digitale financiën.

"Ethereum toont duidelijke tekenen van evolutie naar een waardeopslag (cue de Blue Money Gospel)." [Bankless]

Hier zijn de signalen:

🔹 L2's verwerken het volume en voeren uit. L1 regelt. Activiteit leeft nu op rollups met 12,7x meer dagelijkse transacties dan Mainnet. Maar waarde consolideert op Ethereum L1. TVL, RWAs, schatkisten, ze verankeren aan de basislaagbeveiliging. Ethereum gedraagt zich minder als een slim contractplatform, meer als monetair infrastructuur.

🔹 ETH wordt opgeslagen, niet uitgegeven.

De ETH-aanvoer op beurzen daalt. DeFi-activiteit is afgenomen. Maar staking, schatkisten en ETF's zijn toegenomen. ETH verlaat niet. Het wordt opgeslagen. Net als dollars in onzekerheid, wordt ETH een voorkeursreserve, geen ruilmiddel, een nieuw type balanspositie.

🔹 ETH-staking rendement is monetair, niet economisch.

88% van de validatorbeloningen komt van uitgifte, niet van transactiekosten. Ethereum lijkt nu minder op een winstgevende onderneming, meer op een centrale bank die inheemse obligaties uitgeeft. Dit is een kenmerk van obligatie-achtige activa: rendement wordt gedreven door monetair beleid, niet door gebruiksgebonden inkomsten.

🔹 Instellingen accumuleren.

ETH op ETF-balansposten steeg naar 4,1M (+20% QoQ). Bedrijfsschatzkisten stegen met 5.800% in slechts één kwartaal. Dit zijn geen DeFi degens die spelletjes spelen. Het is macro-toewijzingsgedrag, een echte institutionele positionering in digitale basislaagactiva.

Het is fascinerend om te zien hoe @TreehouseFi, een financieel data- en infrastructuurbedrijf waar ik bijzonder dol op ben, deze paradigmaverschuiving vroeg heeft herkend.

Hun ontwikkeling van DOR, een benchmarkmethodologie om ETH-inheemse rendementen te volgen met behulp van een nieuw consensusmechanisme, voldoet aan een groeiende behoefte aan transparante, gestandaardiseerde prijsinstrumenten in DeFi. In een wereld waar ETH niet langer alleen transactionele gas is, maar een kernlaag-1 rendementinstrument, zijn dergelijke tools fundamenteel.

Het kader van Treehouse brengt de rendementcurve van Ethereum in kaart:

TESR (Treehouse Ethereum Staking Rate) kwantificeert validatoropbrengsten, die effectief de "basisrente" van Ethereum vertegenwoordigt, vergelijkbaar met Fed Funds.

TELR (Lenen) en TEBR (Lenen) zijn liquiditeitsgewogen indexen die de ETH-geldmarktrentes in DeFi volgen, vergelijkbaar met SOFR of LIBOR in de traditionele financiën.

Treehouse lanceerde tETH, een getokeniseerde representatie van staking rendement. Het is composable, DeFi-native, en draagt bij aan de convergentie van gefragmenteerde on-chain ETH-rentes. Dit verbetert niet alleen de kapitaal efficiëntie, maar stelt ETH ook in staat om te functioneren als programmatisch onderpand in meer geavanceerde financiële structuren.

Voor regelgevers daagt deze verschuiving aannames uit over crypto die puur speculatief is. ETH gedraagt zich meer als een monetair instrument met voorspelbare uitgifte en gedefinieerde rollen in de financiële infrastructuur. Voor fintech-innovatorm biedt het de mogelijkheid om producten te bouwen die digitale rendementen, programmeerbare schulden of gestructureerde on-chain blootstelling integreren.

Voor institutionele investeerders vertegenwoordigt het de opkomst van een digitale activaklasse met rente-curves, monetaire dynamiek en schatkist-achtige gedragingen, maar globaal, composable en permissieloos.

We zijn getuige van de organische vorming van een digitale kapitaalmarkt met Ethereum als de basislaag en ETH functionerend als een digitale soevereine obligatie.

#ETH #ethereum #DeFi #Treehouse #tETH #DOR @mytwogweis

820

Boven

Positie

Favorieten