Trendande ämnen

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Mitt i en återupplivande marknad är det tydligt att mer exotiska och nischade avkastningsstrategier vinner för dragkraft.

Men de flesta konventionella utlåningsmarknader kämpar för att hänga med på grund av oflexibla ramverk + långsamma kreditförfaranden.

Detta gör det svårt att dra nytta av snabba möjligheter.

Det är där @SiloFinance sticker ut tydligt.

Dess TVL har ökat med +81% (290 miljoner dollar till 529 miljoner dollar) på bara en månad, till stor del drivet av breakout-tillväxt på @SonicLabs @avax bevisar bara denna marknadsklyfta.

Den övergripande sunda utnyttjandegraden på 55,6 % bekräftar ytterligare dess värdeerbjudande i sin flexibilitet att tillgodose skräddarsydda kreditprimitiver samtidigt som riskexponeringen bryts med sin isolerade design.

I takt med att det bredare deltagandet ökar och avkastningsinnovationen accelererar, sätter Silos modulära design den på den perfekta platsen för att bli en primitiv kärna för nästa våg av DeFi-krediter.

Förvänta dig att dess relevans och TVL kommer att förvärras ytterligare.

Super Silo 🫡

14 juli 20:58

On Lending Market Forces (DeFi 2.0 Credit Frontier):

Credit remains the most foundational primitive of productive composability in DeFi.

The entire idea of 'Money Legos' was born from the ability to reuse, collateralise & iterate on the same asset across protocols.

This is what fuelled DeFi 1.0’s explosive growth.

With DeFi 2.0, we’ve moved from simply replicating core primitives to building enhanced, modular layers on top eg. @pendle_fi with yield tokenisation or LSPs offering restaking opportunities.

We’re now in a mature DeFi phase where:

🔸The primary layer (DEXs, lending etc.) is cemented

🔸DeFi 2.0 protocols are highly composable but often under-integrated, esp. for more complex or niche assets

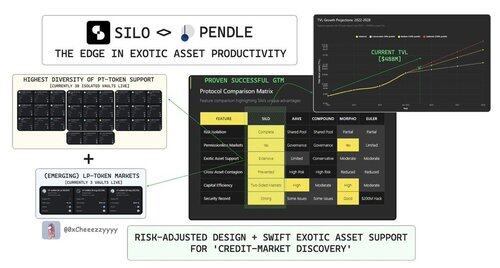

This is where @SiloFinance plays a crucial role with its core strengths in:

1. Swift support for exotic DeFi assets

2. Risk-isolated vaults that contain protocol-specific risk, preventing contagion

This unique architecture makes Silo a composability enabler to unlock credit markets for tailored or yield-bearing assets that don’t easily fit in monolithic lending markets.

The results are alr demonstrating: Since launching V2 <5 months ago, Silo has grown to ~$0.5B TVL.

Silo has arguably become the go-to lending layer for Pendle assets discovery with 30+ PT token & 3 LP vaults already live.

tbh there's still lots of potential for credit expansion on Pendle give:

🔹 PT tokens → time-appreciating assets = low-risk yield-bearing collateral)

🔹 LP tokens → emerging yield primitives with high future potential)

imo Silo will be the avenue for formalising standards in DeFi-native credit market moving forward as innovation exponentiates.

As integrations grow + more DeFi 2.0 assets seek lending utility, expect other lending protocols to follow this playbook.

Super Silo

18,27K

Topp

Rankning

Favoriter