Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Użyj większych baniek, aby sfinansować Wielki Piękny Plan. Tydzień temu rozmawiałem z przyjaciółmi: Wielki Piękny Plan to dobra wiadomość dla całego rynku; ustawa o stablecoinach to ogromna korzyść dla rynku kryptowalut, a po ustawie o stablecoinach nastąpi ustawa o innowacjach na rynku aktywów cyfrowych. Jeśli chodzi o długoterminowe ryzyko, to polega na tym, że trzeba będzie stworzyć jeszcze większą bańkę, a ostatecznie bańka też pęknie. Dziś widziałem, że główny strateg banku amerykańskiego, Michael Hartnett, ma podobne zdanie: aby sfinansować Wielki Piękny Plan, można polegać tylko na dużej bańce.

Moja logika była szczegółowo omówiona w retweecie porannego tweeta, logika Hartnetta polega na tym, że:

Wall Street wcześniej przygotuje się na "kapitulację" Rezerwy Federalnej, amerykańska polityka przejdzie z "modelu odwykowego" (czyli wysokie stopy procentowe, restrykcyjna polityka fiskalna, usuwanie baniek) w pierwszej połowie 2025 roku do "modelu prosperity nominalnego PKB" (czyli obniżenie stóp procentowych, obniżenie podatków, obniżenie ceł) w drugiej połowie 2025 roku do pierwszej połowy 2026 roku.

To jedyny sposób, w jaki Trump, po "rezygnacji z cięcia wydatków", może obniżyć wskaźnik zadłużenia do PKB, czyli poprzez stymulowanie wzrostu nominalnego PKB, aby rozcieńczyć dług. Już wcześniej o tym mówiłem.

Hartnett podkreśla, że najłatwiejszą drogą do sfinansowania "Wielkiego Pięknego Planu" Trumpa jest stworzenie "pięknej dużej bańki". Moje zrozumienie jest takie, że w przypadku dalszego zwiększania zadłużenia USA w ramach Wielkiego Pięknego Planu, Trump z pewnością będzie dążył do dalszego obniżania stóp procentowych. Zwłaszcza jeśli Trump wymusi usunięcie przewodniczącego Rezerwy Federalnej, rynek natychmiast zinterpretuje to jako "gołębi zwrot", a Rezerwa Federalna będzie zmuszona do obniżenia stóp procentowych bez recesji, co jeszcze bardziej zwiększy bańkę.

Hartnett uważa, że największym sygnałem bańki w przyszłości będzie: akcje całkowicie ignorujące wzrost oczekiwań inflacyjnych i rentowności obligacji, osiągając nowe szczyty.

Hartnett przedstawia cztery najlepsze strategie handlowe:

1) Sprzedaż krótka dolara (deprecjacja dolara)

2) Kupno złota/kryptowalut (hedging przed anarchią)

3) Sprzedaż 30-letnich obligacji skarbowych (Rezerwa Federalna obniża stopy w czasie prosperity, a nie recesji)

4) Kupno amerykańskich akcji technologicznych oraz kombinacji akcji wartości EAFE/rynków wschodzących (hedging przed bańką)

21 lip, 11:55

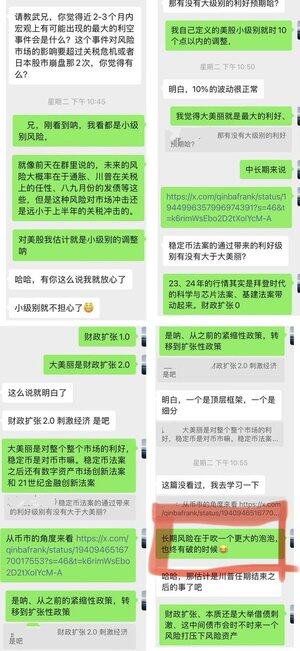

Jak z perspektywy ekspansji fiskalnej 2.0 zrozumieć ruchy rynkowe w ostatnich miesiącach oraz co nas czeka w przyszłości? W zeszły piątek rozmawialiśmy o ostatnich ruchach rynkowych, oto nagranie z tamtej rozmowy. 1. Ogólnie rzecz biorąc, od połowy kwietnia rynek przeszedł przez dwie fale ruchów:

Pierwsza fala to wzrost od połowy kwietnia do początku czerwca, a następnie mała korekta, gdzie głównym czynnikiem napędzającym był zwrot Trumpa.

Druga fala zaczęła się od amerykańskiego bombardowania irańskich obiektów nuklearnych i zakończenia konfliktu z Iranem, aż do teraz (co sugeruje, że USA nie zrezygnowały z globalnego przywództwa).

Termin 7.9 na taryfy został opóźniony (wtedy rozmawialiśmy, że rynek znowu będzie musiał zapłacić).

W zeszłym tygodniu inflacja była zgodna z oczekiwaniami, a sezon raportów finansowych rozpoczął się pomyślnie.

Oczywiście w kontekście rynku kryptowalut szczególne znaczenie ma uchwalenie ustawy o stablecoinach oraz wprowadzenie ustawy o strukturze rynku aktywów cyfrowych.

Cechy tych dwóch faz: w połowie kwietnia Bitcoin zareagował szybciej niż amerykański rynek akcji, a pod koniec czerwca amerykański rynek akcji był silniejszy.

2. Jak widzimy przyszłość?

1) Wcześniej rozmawialiśmy, że uchwalenie ustawy o wielkiej piękności oznacza, że polityka Trumpa w drugiej kadencji przechodzi z polityki zacieśniania w fazę ekspansji. Z początkowego dążenia do obniżenia kosztów i zwiększenia efektywności, zaczyna dążyć do wzrostu gospodarczego. Wcześniej omawialiśmy znaczenie ustawy o wielkiej piękności.

2) Wiele osób pomija fakt, że w latach 23-24 Rezerwa Federalna będzie w fazie zacieśniania polityki monetarnej (podwyżki stóp, redukcja bilansu), a polityka fiskalna reprezentowana przez ustawę o infrastrukturze i ustawę o nauce i chipach, znana jako "ekonomia Bidena", jest podstawowym wsparciem dla ruchów rynkowych. W końcu 23 roku w dwóch tweetach na temat polityki fiskalnej i płynności omawialiśmy ten temat. Dlatego nazywamy to ekspansją fiskalną 1.0, a teraz Trump to ekspansja fiskalna 2.0.

W średnim i długim okresie stworzy to nowe wsparcie dla rynku, a w ramach ekspansji fiskalnej 2.0 prawdopodobnie stopy procentowe będą nadal spadać (w tym roku jedna lub dwie obniżki stóp, a w przyszłym roku kontynuacja, utrzymując ubiegłoroczną prognozę o ograniczonej luzie w ciągu najbliższych dwóch lat).

3) Największym czynnikiem napędzającym rynek kryptowalut jest fala stablecoinów oraz tendencja do integracji kryptowalut i akcji, a także rzeczywiste wdrożenie RWA, co prowadzi do większej masowej adopcji.

Ekspansja fiskalna 2.0 jest podstawowym wsparciem dla całego makro rynku, a ustawa o stablecoinach i ustawa o strukturze rynku aktywów cyfrowych stanowią wsparcie dla aktywów kryptograficznych, co stanowi solidną podstawę rynku w średnim i długim okresie.

3. Jakie mogą być przyszłe ryzyka?

1) Jednak wcześniej rozmawialiśmy, że największym ograniczeniem polityki ekspansji fiskalnej 2.0 jest rosnący poziom zadłużenia USA. Chociaż nie ma kryzysu niewypłacalności obligacji skarbowych, istnieje ryzyko, że rosnące długoterminowe stopy procentowe mogą tłumić preferencje ryzyka na rynku i wpływać na aktywa ryzykowne.

2) Z krótkoterminowego punktu widzenia, termin taryf 1 sierpnia, wcześniej w tweetach dotyczących taryf, Trump chciał, co?

Ryzyko polega na tym, że Trump nie ustępuje, a UE, Japonia i Korea Południowa mają trudności z osiągnięciem kompromisu (wydaje się, że ich oczekiwania na ustępstwa Trumpa są niewielkie). Nowe taryfy 1 sierpnia wejdą w życie, co wpłynie na rynek. Szczególnie, że Trump zaczyna być zirytowany tym, że zawsze mówi się, że w kluczowych momentach się wycofuje. W zeszłym tygodniu Wall Street Journal donosił, że Trump zrezygnował z nagłego zwolnienia Powella pod wpływem Bessenta, a dzisiaj Trump napisał, że "nie potrzebuje, aby ktoś wyjaśniał mi, co jest ważne, tylko ja wyjaśniam innym", co pokazuje jego złość. Nie możemy oczekiwać, że Trump zawsze będzie ustępował.

Oczywiście, jeśli nie dojdzie do porozumienia i nowe taryfy wejdą w życie, osobiście uważam, że wpływ tego powinien być znacznie mniejszy niż na początku kwietnia. Amerykański rynek akcji doświadczy jedynie niewielkiej korekty, a rynek kryptowalut naturalnie również zostanie dotknięty. Następnie Bessent może pośredniczyć, co może prowadzić do obniżenia nowych taryf, co również może być okazją do ponownego wejścia na rynek.

W krótkim okresie należy również zwrócić uwagę na ruchy inflacyjne. Moim zdaniem inflacja towarowa spowodowana taryfami zostanie zrównoważona przez słabszą inflację energetyczną i usługową.

Ogólnie rzecz biorąc, logika w średnim i długim okresie jest solidna, w międzyczasie mogą wystąpić kilka niewielkich ryzyk, które wpłyną na korekty rynku, ale nie sądzę, aby prawdopodobieństwo wystąpienia podobnych dużych ryzyk jak w marcu czy kwietniu było wysokie.

63,83K

Najlepsze

Ranking

Ulubione