Rubriques tendance

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Ariah Klages-Mundt

🏗️ 🧑 🔬 @GyroStable. Finance décentralisée, mathématiques appliquées, sciences des réseaux. Précédent : Doctorat @Cornell, analytique MBS/ETF/indices.

Ariah Klages-Mundt a reposté

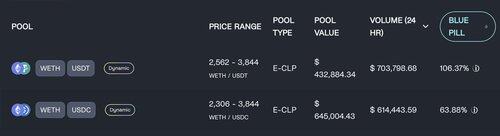

Les E-CLP dynamiques sont désormais en ligne sur @avax avec des incitations LP pour

- AVAX/USDC

- AVAX/GYD

Les E-CLP dynamiques sont des pools de liquidité entièrement passifs qui ont démontré des performances LP de premier plan sur le marché, avec un rendement réel provenant de frais de swap très efficaces.

1,95K

Décomposons cela un peu

Les pools de liquidité comportent des compromis :

- Vous pouvez optimiser la rentabilité pour les LP dans les cas les plus courants. Une liquidité concentrée et serrée tend à bien faire cela et est généralement la plus rentable pour les LP en dehors des incitations externes.

- Ou vous pouvez optimiser pour la liquidité que l'émetteur d'actifs souhaite soutenir. Cela est moins avantageux pour les LP normaux, et donc cela n'a généralement de sens que si l'émetteur d'actifs le sponsorise avec des incitations.

Le Stableswap de Curve est une option pour faire cela. Mais ce n'est ni la seule ni la plus efficace. Vous pouvez également créer des positions de liquidité concentrée qui couvrent la plage que l'émetteur d'actifs souhaite sponsoriser. Et dans presque tous les cas, l'émetteur d'actifs n'a pas besoin de liquidité à *tous* les prix, mais peut obtenir une meilleure efficacité en coupant au moins trivialement les prix extrêmes qui ne sont pas pertinents. Par exemple, couper les prix bien au-dessus de 1:1 pour un stablecoin ou un LST qui peut être frappé de manière atomique tout en fournissant une liquidité généreuse vers le bas pour couvrir un dépeg.

Les pools de liquidité asymétriques comme les E-CLPs de Gyroscope peuvent être plus efficaces pour les émetteurs d'actifs à cet égard que les pools de Curve tout en fournissant la liquidité vers le bas qui est nécessaire.

En même temps, il est important de garder à l'esprit pourquoi ces positions dépendent d'un émetteur d'actifs pour les sponsoriser : elles sont intrinsèquement moins rentables la plupart du temps que les positions de liquidité concentrée et serrée, et donc les incitations doivent généralement couvrir l'écart. Cependant, il peut être utile pour la stabilité du marché d'avoir une telle liquidité, c'est pourquoi les émetteurs d'actifs choisissent de couvrir ces incitations.

Curve Finance24 juil., 20:02

Certaines personnes n'ont pas tout à fait compris, donc cela nécessite une explication.

La liquidité concentrée dans des plages (comme Uniswap3 et d'autres qui font cela) tend à avoir de la liquidité d'un prix A à un prix B. Et cette plage de prix pour les paires stables est TRÈS étroite.

Les actifs aiment parfois sortir de cette plage. Et s'il n'y a personne d'autre fournissant de la liquidité en dehors de la plage - REKT (l'actif se détache ou subit une volatilité extrême).

C'est là que le bon vieux stableswap sauve la mise ! Il a une liquidité concentrée, mais il ne s'arrête nulle part. Une certaine liquidité est présente à n'importe quel prix.

Donc, le stableswap est le pionnier de la liquidité concentrée, mais c'est aussi l'algorithme AMM de fin de partie pour les actifs indexés, même après tant d'années !

1,95K

Décomposons cela un peu

Les pools de liquidité comportent des compromis :

- Vous pouvez optimiser la rentabilité pour les LP dans les cas les plus courants. Une liquidité concentrée et serrée tend à bien faire cela et est généralement la plus rentable pour les LP en dehors des incitations externes.

- Ou vous pouvez optimiser pour la liquidité que l'émetteur d'actifs souhaite soutenir. Cela est moins avantageux pour les LP normaux, et donc cela n'a généralement de sens que si l'émetteur d'actifs le sponsorise avec des incitations.

Curve est une option pour faire cela. Mais ce n'est ni la seule ni la plus efficace. Vous pouvez également créer des positions de liquidité concentrée qui couvrent la plage que l'émetteur d'actifs souhaite sponsoriser. Et dans presque tous les cas, l'émetteur d'actifs n'a pas besoin de liquidité à *tous* les prix, mais peut obtenir une meilleure efficacité en coupant au moins trivialement les prix extrêmes qui ne sont pas pertinents. Par exemple, couper les prix bien au-dessus de 1:1 pour un stablecoin ou un LST qui peut être frappé de manière atomique tout en fournissant une liquidité généreuse vers le bas pour couvrir un dépeg.

Les pools de liquidité asymétriques comme les E-CLP de Gyroscope peuvent être plus efficaces pour les émetteurs d'actifs à cet égard que les pools Curve tout en fournissant la liquidité vers le bas qui est nécessaire.

En même temps, il est important de garder à l'esprit pourquoi ces positions dépendent d'un émetteur d'actifs pour les sponsoriser : elles sont intrinsèquement moins rentables la plupart du temps que les positions de liquidité concentrée et serrée, et donc les incitations doivent généralement couvrir l'écart. Cependant, il peut être utile pour la stabilité du marché d'avoir une telle liquidité, c'est pourquoi les émetteurs d'actifs choisissent de couvrir ces incitations.

Curve Finance24 juil., 20:02

Certaines personnes n'ont pas tout à fait compris, donc cela nécessite une explication.

La liquidité concentrée dans des plages (comme Uniswap3 et d'autres qui font cela) tend à avoir de la liquidité d'un prix A à un prix B. Et cette plage de prix pour les paires stables est TRÈS étroite.

Les actifs aiment parfois sortir de cette plage. Et s'il n'y a personne d'autre fournissant de la liquidité en dehors de la plage - REKT (l'actif se détache ou subit une volatilité extrême).

C'est là que le bon vieux stableswap sauve la mise ! Il a une liquidité concentrée, mais il ne s'arrête nulle part. Une certaine liquidité est présente à n'importe quel prix.

Donc, le stableswap est le pionnier de la liquidité concentrée, mais c'est aussi l'algorithme AMM de fin de partie pour les actifs indexés, même après tant d'années !

1,04K

Ariah Klages-Mundt a reposté

Les E-CLP dynamiques de @GyroStable ont fait des merveilles depuis leur lancement le mois dernier.

D'autres protocoles peuvent afficher des APR élevés mais souvent au prix caché de la perte de valeur des LP à cause de l'arbitrage.

Le design de Gyro est entièrement passif et conçu pour préserver le rendement réel.

3,01K

Meilleurs

Classement

Favoris

Tendance on-chain

Tendance sur X

Récents financements de premier plan

Les plus notables