Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Ariah Klages-Mundt

🏗️ 🧑 🔬 @GyroStable. Zdecentralizowane finanse, matematyka stosowana, nauka o sieciach. Prev: @Cornell doktorat, analityka MBS/ETFs/indeksy.

Użytkownik Ariah Klages-Mundt udostępnił ponownie

Dynamiczne E-CLP są teraz aktywne na @avax z zachętami dla LP dla

- AVAX/USDC

- AVAX/GYD

Dynamiczne E-CLP to w pełni pasywne pule płynności, które wykazały wiodącą na rynku wydajność LP, z rzeczywistym zyskiem z wysoko efektywnych opłat za wymianę.

1,95K

Rozpakujmy to trochę

Pule płynności wiążą się z kompromisami:

- Możesz zoptymalizować rentowność dla LP w najczęstszych przypadkach. Ścisła skoncentrowana płynność zazwyczaj dobrze to robi i jest najbardziej opłacalna dla LP poza zewnętrznymi zachętami.

- Lub możesz zoptymalizować płynność, którą emitent aktywów chce wspierać. To jest gorsze dla normalnych LP, więc zazwyczaj ma sens tylko wtedy, gdy emitent aktywów sponsoruje to zachętami.

Stableswap Curve'a to jedna z opcji, aby to zrobić. Ale nie jest to ani jedyna, ani najbardziej efektywna. Możesz również tworzyć skoncentrowane pozycje płynności, które obejmują dowolny zakres, który emitent aktywów chce sponsorować. A w prawie wszystkich przypadkach emitent aktywów nie potrzebuje płynności przy *wszystkich* cenach, ale może uzyskać lepszą efektywność, przynajmniej trywialnie odcinając ekstremalne ceny, które nie są istotne. Na przykład odcinając ceny znacznie powyżej 1:1 dla stablecoina lub LST, który można mintować atomowo, ale zapewniając hojną płynność w dół, aby pokryć depeg.

Asymetryczne pule płynności, takie jak E-CLP Gyroskopu, mogą być w tym względzie bardziej efektywne dla emitentów aktywów niż pule Curve'a, jednocześnie dostarczając potrzebną płynność w dół.

Jednocześnie warto pamiętać, dlaczego te pozycje polegają na sponsorowaniu ich przez emitenta aktywów: są z natury mniej rentowne przez większość czasu niż ścisłe skoncentrowane pozycje płynności, więc zazwyczaj zachęty muszą pokrywać tę lukę. Może być przydatne dla stabilności rynku mieć taką płynność, dlatego emitenci aktywów decydują się pokrywać te zachęty.

Curve Finance24 lip, 20:02

Niektórzy ludzie nie do końca zrozumieli, więc to wymaga wyjaśnienia.

Skoncentrowana płynność w zakresach (jak Uniswap3 i inne, które to robią) ma tendencję do posiadania płynności od ceny A do ceny B. A ten zakres cen dla stabilnych par jest BARDZO wąski.

Aktywa czasami lubią wychodzić z tego zakresu. A jeśli nikt inny nie zapewnia płynności poza zakresem - REKT (aktywo traci powiązanie lub doświadcza ekstremalnej zmienności).

To tutaj stary dobry stableswap ratuje sytuację! Ma skoncentrowaną płynność, ale nie zatrzymuje się nigdzie. Pewna płynność jest obecna przy każdej cenie.

Więc stableswap jest pionierem skoncentrowanej płynności, ale jest także algorytmem AMM końcowej gry dla powiązanych aktywów, nawet po tylu latach!

1,95K

Rozpakujmy to trochę

Pule płynności wiążą się z kompromisami:

- Możesz zoptymalizować rentowność dla LP w najczęstszych przypadkach. Ścisła skoncentrowana płynność zazwyczaj dobrze to robi i jest najbardziej opłacalna dla LP poza zewnętrznymi zachętami.

- Lub możesz zoptymalizować płynność, którą emitent aktywów chce wspierać. To jest gorsze dla normalnych LP, więc zazwyczaj ma sens tylko wtedy, gdy emitent aktywów sponsoruje to zachętami.

Curve to jedna z opcji, aby to zrobić. Ale nie jest to ani jedyna, ani najbardziej efektywna. Możesz również tworzyć skoncentrowane pozycje płynności, które obejmują dowolny zakres, który emitent aktywów chce sponsorować. A w prawie wszystkich przypadkach emitent aktywów nie potrzebuje płynności przy *wszystkich* cenach, ale może uzyskać lepszą efektywność, przynajmniej trywialnie odcinając ekstremalne ceny, które nie są istotne. Na przykład odcinając ceny znacznie powyżej 1:1 dla stablecoina lub LST, który można mintować atomowo, ale zapewniając hojną płynność w dół, aby pokryć depeg.

Asymetryczne pule płynności, takie jak E-CLP Gyroscope, mogą być w tym względzie bardziej efektywne dla emitentów aktywów niż pule Curve, jednocześnie dostarczając potrzebną płynność w dół.

Jednocześnie warto pamiętać, dlaczego te pozycje polegają na sponsorowaniu przez emitenta aktywów: są z natury mniej rentowne przez większość czasu niż ścisłe skoncentrowane pozycje płynności, więc zazwyczaj zachęty muszą pokrywać tę lukę. Może być przydatne dla stabilności rynku mieć taką płynność, dlatego emitenci aktywów decydują się pokrywać te zachęty.

Curve Finance24 lip, 20:02

Niektórzy ludzie nie do końca zrozumieli, więc to wymaga wyjaśnienia.

Skoncentrowana płynność w zakresach (jak Uniswap3 i inne, które to robią) ma tendencję do posiadania płynności od ceny A do ceny B. A ten zakres cen dla stabilnych par jest BARDZO wąski.

Aktywa czasami lubią wychodzić z tego zakresu. A jeśli nikt inny nie zapewnia płynności poza zakresem - REKT (aktywo traci powiązanie lub doświadcza ekstremalnej zmienności).

To tutaj stary dobry stableswap ratuje sytuację! Ma skoncentrowaną płynność, ale nie zatrzymuje się nigdzie. Pewna płynność jest obecna przy każdej cenie.

Więc stableswap jest pionierem skoncentrowanej płynności, ale jest także algorytmem AMM końcowej gry dla powiązanych aktywów, nawet po tylu latach!

1,04K

Użytkownik Ariah Klages-Mundt udostępnił ponownie

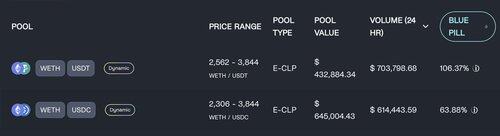

Dynamiczne E-CLP-y od @GyroStable radzą sobie świetnie od momentu uruchomienia w zeszłym miesiącu.

Inne protokoły mogą oferować wysokie APR-y, ale często wiąże się to z ukrytym kosztem, w którym LP-y tracą wartość na skutek arbitrażu.

Projekt Gyro jest całkowicie pasywny i stworzony, aby zachować rzeczywisty zysk.

3,01K

Najlepsze

Ranking

Ulubione

Trendy onchain

Trendy na X

Niedawne największe finansowanie

Najbardziej godne uwagi