Tendencias del momento

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

¿Cómo se ha desarrollado el mercado en los últimos meses desde la perspectiva de la expansión fiscal 2.0 y cómo se ve el futuro? El viernes pasado, todos hablaron sobre el espacio y comentaron sobre la reciente tendencia del mercado, así que aquí está la grabación de esa conversación. 1. En general, desde mediados de abril, el mercado ha tenido dos oleadas de movimientos:

La primera oleada fue desde mediados de abril hasta principios de junio, donde hubo un aumento seguido de un pequeño ajuste, y el principal motor de esta fase fue el giro de Trump.

La segunda oleada comenzó con el bombardeo de las instalaciones nucleares de Irán por parte de EE. UU. y la detención del conflicto, hasta ahora (lo que implica que EE. UU. no ha renunciado a su liderazgo global).

La fecha límite de los aranceles del 7.9 se ha pospuesto (en ese momento se discutió que el mercado volvería a comprar).

La semana pasada, la inflación cumplió con las expectativas y la temporada de informes financieros comenzó con buen pie.

Por supuesto, para el mercado de criptomonedas, hay algo especial en que se aprobó la ley de monedas estables y se ha puesto en agenda la ley de estructura del mercado de activos digitales.

Características de estas dos fases: a mediados de abril, el Bitcoin reaccionó antes que el mercado de valores de EE. UU., y a finales de junio, el mercado de valores de EE. UU. fue más fuerte.

2. ¿Cómo se ve el futuro?

1) Se ha comentado anteriormente que la aprobación de la gran ley de infraestructura significa que la política de Trump en su segundo mandato ha comenzado a transitar de políticas de austeridad a políticas de expansión. Desde un principio, se buscaba reducir costos y aumentar la eficiencia, y ahora se busca el crecimiento económico. Ya se ha hablado de la importancia de la gran ley de infraestructura.

2) Muchas personas han pasado por alto que en 2023-2024, la Reserva Federal estará en una fase de contracción de la política monetaria (aumento de tasas, reducción de balance), y es la "Ley de Infraestructura" y la "Ley de Ciencia y Chips" del gobierno de Biden, representando la política de expansión fiscal de "Economía Biden", que es la lógica de apoyo más fundamental para el movimiento del mercado. A finales de 2023, se ha discutido este punto en dos tuits sobre política fiscal y liquidez. Por eso se le llama expansión fiscal 1.0, y ahora Trump está en la expansión fiscal 2.0.

A medio y largo plazo, esto también ha formado un nuevo soporte para el mercado. En la expansión fiscal 2.0, es muy probable que las tasas de interés continúen bajando (una o dos reducciones de tasas este año, y continuará el próximo año, manteniendo el juicio de un alivio limitado en los próximos dos años que se discutió en el tercer trimestre del año pasado).

3) La mayor fuerza impulsora para el mercado de criptomonedas radica en la "Ley de Monedas Estables" y la "Ley de Estructura del Mercado de Activos Digitales", que traerán una ola de monedas estables, la tendencia de fusión entre criptomonedas y acciones, y la verdadera implementación de RWA, lo que llevará a una mayor adopción masiva.

La expansión fiscal 2.0 es la lógica de soporte más fundamental para todo el mercado macroeconómico, y la ley de monedas estables y la ley de estructura del mercado de activos digitales son la lógica de soporte para los activos criptográficos, que es la base sólida del mercado a medio y largo plazo.

3. ¿Cuáles son los posibles riesgos futuros?

1) Sin embargo, también se ha comentado que la mayor restricción de la política de expansión fiscal 2.0 es que la escala de la deuda de EE. UU. está aumentando. Aunque no hay una crisis de incumplimiento de la deuda pública, existe el riesgo de que el rendimiento de los bonos a largo plazo aumente, lo que presionaría la preferencia de riesgo del mercado y afectaría los activos de riesgo.

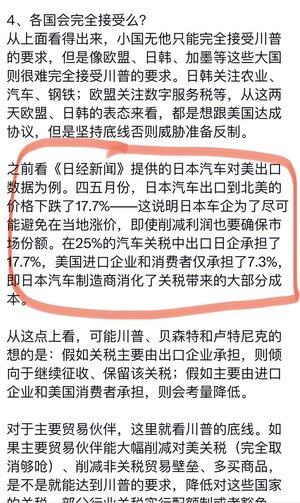

2) Desde una perspectiva a corto plazo, la fecha límite de los aranceles del 1 de agosto. Anteriormente, en el tuit sobre lo que Trump quería con los aranceles, el riesgo radica en que Trump no cederá en absoluto. La UE, Japón y Corea del Sur tendrán dificultades para llegar a un acuerdo (parece que sus esperanzas de concesiones de Trump no son grandes). Si los nuevos aranceles se implementan el 1 de agosto, esto tendrá un cierto impacto en el mercado. Especialmente porque Trump ha comenzado a estar molesto por ser criticado por retroceder en momentos clave. La semana pasada, el Wall Street Journal informó que Trump había abandonado la idea de despedir a Powell por consejo de Bessent, y hoy Trump publicó un mensaje diciendo: "No necesito que nadie me explique las relaciones de poder, solo yo explico a los demás", lo que muestra su evidente enojo. No podemos esperar que Trump siempre ceda.

Por supuesto, si no se llega a un acuerdo y se anuncian los aranceles directamente, creo que el impacto debería ser mucho menor que el nivel de principios de abril. El mercado de valores de EE. UU. solo experimentará un ajuste de bajo nivel, y el mercado de criptomonedas también se verá afectado. Luego, si Bessent interviene, también podría reducir los aranceles adicionales, lo que podría ser otra oportunidad de compra.

A corto plazo, también hay que prestar atención a la tendencia de la inflación. Mi opinión personal siempre ha sido que la inflación de los productos provocada por los aranceles será contrarrestada por la debilidad de la inflación energética y de servicios.

En general, la lógica a medio y largo plazo es sólida. Habrá algunos pequeños choques de riesgo que llevarán a ajustes en el mercado, pero creo que la probabilidad de que se produzcan choques de riesgo de gran magnitud similares a los de marzo y abril es baja.

16 jul, 20:53

Los datos del PPI de EE. UU. de junio, que se acaban de publicar, no cumplen con las expectativas y están por debajo de los valores anteriores, especialmente el PPI y el PPI subyacente, que tienen un crecimiento mensual del 0%, muy por debajo de lo esperado. El PPI, como índice de precios en la etapa mayorista, es el indicador upstream de la inflación del CPI y los datos del PCE, lo que sugiere que los datos del PCE de junio deberían ser bastante buenos, e incluso pueden dar una indicación anticipada sobre los datos de inflación de julio. Es un dato favorable para el mercado. Anteayer se dijo que "la codicia es más difícil de revertir que el miedo", lo que sin duda eleva aún más el sentimiento del mercado y las expectativas de recortes de tasas en el futuro.

El índice de precios al productor (PPI), que abarca desde los productores hasta los mayoristas, ha caído drásticamente y no refleja en absoluto el impacto de los aranceles. Personalmente, creo que hay dos razones:

Primero, hoy en el tuit "¿Qué quiere realmente Trump sobre los aranceles?"

Segundo, el debilitamiento del sector servicios; la mayoría de la caída en los datos del PPI de junio se debe a la disminución de los precios en el sector servicios. Ayer, en los datos del CPI, el CPI subyacente también estuvo por debajo de lo esperado. Antes...

69,33K

Parte superior

Clasificación

Favoritos