熱門話題

#

Bonk 生態迷因幣展現強韌勢頭

#

有消息稱 Pump.fun 計劃 40 億估值發幣,引發市場猜測

#

Solana 新代幣發射平臺 Boop.Fun 風頭正勁

即將到來的加密選項繁榮

Robinhood 本月全力投入加密貨幣,推出基於 @Arbitrum 的 L2,為任何擁有錢包的人推出代幣化的美國股票,並預告 @OpenAI 的合成 IPO 前股票。然而,它推出的第一個加密衍生品是以 3 倍槓桿限制的永續合約,而不是讓 @RobinhoodApp 聲名的選項。

這一單一產品選擇捕捉了加密市場與傳統金融之間十年的演變分歧。傳統市場在 CFTC 的約束下運作,要求期貨滾動並產生操作摩擦。美國的法規將股票保證金槓桿限制在大約 2 倍,並禁止任何類似 "20 倍永續合約" 的產品。選項成為了擁有 500 美元的投資者將 Apple 的 1% 移動轉化為 10% 以上收益的唯一途徑。

這導致了美國選項市場的爆炸性增長。近一半的這一活動來自零售交易者押注當天到期或在本週末到期的短期選項。Robinhood 圍繞提供快速、簡便和免費的選項訪問建立了其業務,並通過一種稱為訂單流支付的模式與 Citadel 獲利。

交易差距

加密貨幣的無監管環境,純粹處理數字資產而不涉及實物交割,為創新創造了空間。一切始於 @Bitmex 的永續期貨。這些期貨的獨特之處在於,正如名稱所示,沒有“交割”日期。它們是永續的;您可以在任何代幣上開設高達 100 倍槓桿的頭寸。

選項則更為複雜。投資者需要同時管理多個變量:行使價格、基礎價格、時間衰減、隱含波動率和 delta 對沖。大多數加密交易者直接從現貨交易演變為永續合約,完全跳過了選項的學習曲線。

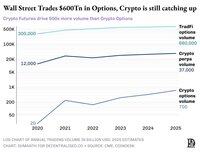

像 @Binance 和 @Bybit_Official 這樣的 CEX 依賴永續合約來捕捉零售對槓桿的需求。上個月,永續合約交易所的名義價值約為 3.7 萬億美元。所有加密選項的總和僅清算了 1000 億美元,不到永續合約交易量的 5%。

@DeribitOfficial,最大的加密選項 CEX,單獨處理了 85% 的這一選項流,突顯了市場的薄弱和集中。

將選項移到鏈上在紙面上看起來很簡單。一個智能合約可以跟蹤行使價格和到期日,保管抵押品並在沒有中介的情況下結算支付。然而,經過五年的實驗,選項 DEX 的總和仍然捕獲不到 1% 的選項交易量。與此相比,永續 DEX 處理的期貨交易量約為 10%。

鏈上選項的演變

選項需要一個願意承擔不對稱風險的對手方。如果您去年以 10 萬美元購買了一個 BTC 看漲期權,而價格上漲到 11.5 萬美元,對手方,即期權寫入者,必須支付這 1.5 萬美元。

他們根據您可能賺錢的可能性收取保費,這是通過 Black Scholes 公式計算的。基礎代幣的波動性越高,期權保費越高,因為寫入者需要更多的補償來應對更劇烈的價格波動。

1. 由 @Opyn_ 主導的第一階段協議通過讓任何人鎖定抵押品並將選項作為 ERC-20s 承保來實現寫作的民主化,並賺取保費。這讓用戶以點對點的方式交易選項,但鑄造這些選項的燃氣費用燒掉了超過保費。寫入者還必須在到期之前鎖定全名義價值,因此資本閒置了幾個月。

2. 建設者接下來在 AMM 保險庫中集中抵押品,受到 Uniswap 設計的啟發。@HegicOptions 讓交易者只需單擊一下即可購買選項,而定價曲線處理數學。便利性有效,但保險庫錯誤定價看跌期權;2020 年 9 月的一次劇烈 ETH 崩盤抹去了 LP 收益的一年,並提醒所有人自動定價而不對沖是危險的。

3. Lyra(現在的 @Derivexyz)試圖通過教保險庫對沖永續合約的淨敞口來解決這個問題。對沖將回撤減半,但設計依賴於 @Synthetix_io 的 DEX 流動性。當 Terra–Luna 恐慌清空這些池時,對沖未能填補,期權價差膨脹,使交易變得不可能。

4. 像 @RibbonFinance 這樣的項目試圖通過承保看漲期權來提供收益。存款人將 ETH 發送到一個期權保險庫,該保險庫拍賣在一週內到期的看漲期權。在牛市期間,這些保費看起來很驚人,但當 ETH 下滑時,收入不再覆蓋損失,用戶被困在到期之前的頭寸中。

5. 最後,Solana 和 Optimism 團隊如 @PsyOptions、@DriftProtocol、@Aevoxyz 和 Derive 嘗試重建 Deribit 的訂單簿,將交易在鏈下匹配並在鏈上結算。他們引入了可以證明緊密價差的市場製造者。但製造者仍然必須為每一個腿部提供新的抵押品,因為智能合約無法識別用現貨對沖的短期看漲期權幾乎沒有淨風險。每當這些製造者登出時,流動性就會枯竭。

為什麼選項會掙扎

一個市場製造者出售一個 12 萬美元的 BTC 看漲期權並用現貨 BTC 進行 delta 對沖幾乎沒有淨風險。Deribit 認識到這一點,並對綜合淨敞口收取保證金。大多數鏈上設計將每個選項孤立地進行代幣化,切斷了風險鏈。每個對沖都需要新的抵押品,因此市場製造者的報價變得更寬。

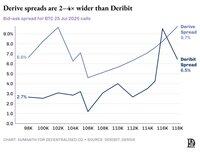

雖然 Derive 通過添加永續合約來部分解決這一問題,以便在其清算所內啟用交叉保證金,但價差仍然顯著寬於 Deribit 的;對於大型頭寸,通常寬 2-5 倍。

與此相比,@HyperliquidX,這個現在清算約 6% 所有永續交易量的 DEX,與 CEX 價差相匹配。Hyperliquid 的秘密不是新穎的數學;而是管道。一個名為 HLP 的全球流動性池位於每筆交易的另一側。交易者看到一個訂單簿、一個資金利率、沒有行使價格網格和到期日。認知負擔幾乎為零,使用體驗流暢。多頭和空頭在交易中採取相反的立場。當淨敞口變得不平衡時,協議的風險引擎在外部場地對沖或限制槓桿。

引入新市場同樣輕鬆。為一個池提供資金,列出資產,交易可以開始,而無需說服市場製造者。

相比之下,選項在數千個微資產中分散流動性。每個行使價格-到期日組合創建自己的市場,具有獨特的特徵,分割可用資本,使得幾乎不可能實現高級交易者所需的深度。

寫入者的資本在結算之前保持凍結,價差保持寬鬆,而推動永續合約的無縫使用體驗從未實現。這是鏈上選項未能起飛的根本原因。

缺失的部分

諷刺的是,推動 Hyperliquid 的基礎設施可能正是鏈上選項所缺失的。我們已經寫過 Hyperliquid 對共享基礎設施的看法,創造了 DeFi 長期承諾但很少實現的正和動態。每個新應用程序都加強整個生態系統,而不是競爭稀缺流動性。

我們相信,選項最終將通過這種基礎設施優先的方法進入鏈上。雖然之前的嘗試專注於數學複雜性或巧妙的代幣經濟學,但 HyperEVM 解決了根本的管道問題:統一的抵押品管理、原子執行、深度流動性和即時清算。

我們看到改變市場動態的幾個核心方面:

1. 在 2022 年 FTX 崩潰後,市場上參與新原始產品並承擔風險的市場製造者減少。今天,這一點已經改變。來自傳統渠道的參與者已經回到加密貨幣。

2. 有更多經過考驗的網絡可以滿足更高交易吞吐量的需求。

3. 市場對某些邏輯和流動性不完全在鏈上的接受度更高。

選項具有林迪效應和波動性,但對普通人來說難以理解。我們相信會有一類消費者應用程序專注於彌合這一差距,並得到 LLM 的幫助,這些 LLM 可以檢查保費並用簡單的英語建議最具吸引力的行使價格。

在此處閱讀整個故事:

9.86K

熱門

排行

收藏