熱門話題

#

Bonk 生態迷因幣展現強韌勢頭

#

有消息稱 Pump.fun 計劃 40 億估值發幣,引發市場猜測

#

Solana 新代幣發射平臺 Boop.Fun 風頭正勁

今天這一點比以往任何時候都更加真實。

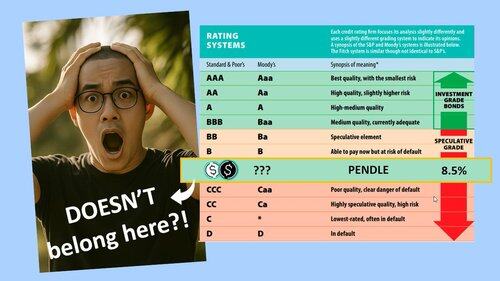

Ethena PTs 現在的固定年利率高達 10%-15%,甚至比超低評級的 CCC 債券提供的約 12% 還要好。

如果你能忍受仍然依賴疫情前幻想的低評級郵輪公司,或者租戶是僵屍初創公司和鬼廚房的低評級房地產投資信託,那麼 Ethena PTs(超過 60 億美元的贖回毫無問題)肯定值得你關注。

據估計,有 2000 億到 3000 億美元的資金停留在 CCC 評級或更低的債券中。這 2000 億到 3000 億美元的資金如果能將目光轉向 @pendle_fi,將能享受更好的風險調整回報。

在一個完全理性的世界中,Pendle 現在應該至少擁有 1000 億美元的總鎖倉價值。

醒醒吧,傻瓜。

7月4日 17:18

Ethena PT 的固定 APY 為 7.5%–8.5%。

用傳統金融術語來說,這正好介於 B 評級 (~6.8%) 和 CCC 評級 (~12%) 的債券收益率之間:

B 級債券:投機性、非投資級、高信用風險。

CCC 級債券:基本上是垃圾。品質差,違約風險非常真實。

現在將其與 Ethena PT 進行比較。

Ethena PT 不依賴於不穩定公司簽發的“hehe IOU”紙質合同,而是無需許可並由智慧合約執行。沒有交易對手風險,沒有細則技巧。

是的,DeFi 有其自身的風險 - 智能合約錯誤、脫鉤......但是,它們真的比押注垂死的購物中心連鎖店發行的垃圾債券或過度槓桿化的房地產遊戲更糟糕嗎?

自推出以來,超過 62 億美元的 Ethena TVL 已到期,每個 PT 都已順利贖回。Ethena 資產每天都在接受實戰測試,尤其是在這些動蕩的時期,並且仍然勇敢地跋涉,看不到任何問題 🤞

關鍵是,這就是鯨魚和機構圍繞 PT 盤旋的原因:在風險調整的基礎上,它們是最具吸引力的可用收益工具之一,無論是鏈上還是鏈下。如果 TradFi 仍然願意押注一些窮人在 CCC 發行債務,只是為了下個月支付工資,那麼肯定是時候仔細看看 DeFi 的頂級藍籌股了。

Pendle 有效。

這就是為什麼我們孜孜不倦地努力使“TradFi Citadel”成為現實。

因為當你向機構證明,收益不一定來自一艘沉沒的船,而是來自一個建立在代碼上的自動執行的保險庫時,他們將開始將 PT 視為一種新的標準,而不是一場賭博。

它不是垃圾。這是重新定義的產量。

13.35K

熱門

排行

收藏