熱門話題

#

Bonk 生態迷因幣展現強韌勢頭

#

有消息稱 Pump.fun 計劃 40 億估值發幣,引發市場猜測

#

Solana 新代幣發射平臺 Boop.Fun 風頭正勁

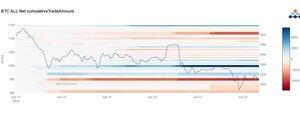

1) 週末前近期看跌期權結構買入和看漲期權賣出以及美國轟炸伊朗核設施的持續去風險/下行行為。

因此,Put Skew 在資金流中保持堅挺,在前端走高。

Dvol 未更改,關閉事件。

2) 大量買入 6 月 + 7 月初 97-102k 看跌期權 + 看跌期權結構,由藍色質量顯示。

紅線 85-95k 是作為這些看跌結構的一部分出售的一些看跌期權,例如看跌價差 + 階梯。

上面的紅線是 6 月 + 7 月看漲期權定向賣出,並通過 Collars 為看跌期權買入提供資金。

3) 因此,儘管看跌期權積累了大量,但波動率還是被上行看漲期權拋售和創建的結構類型所馴服。

這些低成本結構表明可以保護長期資產管理規模。

Dvol 沒有讓步,固定了 ~40%。

只有週末打折<10 天IV做出反應,回溯 wknd Theta。

4.15K

熱門

排行

收藏