Argomenti di tendenza

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

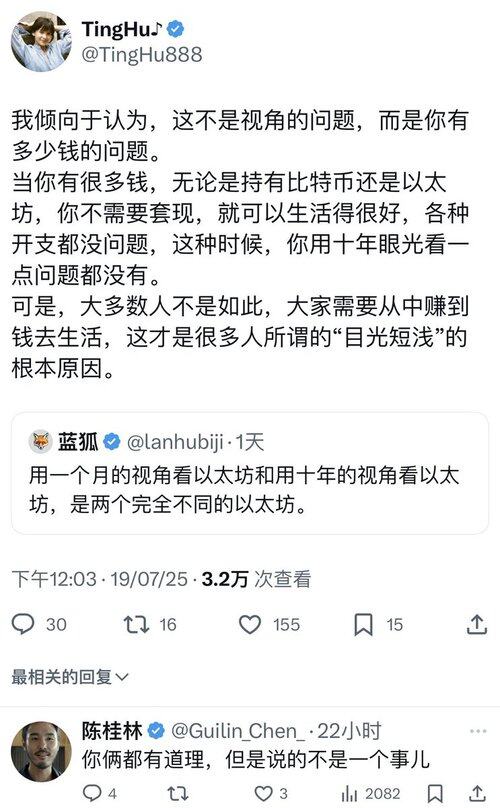

Dal punto di vista degli asset, del capitale e della dimensione temporale, la discussione affascinante dei tre insegnanti è ben riassunta in questo screenshot che mette insieme i loro punti di vista. Qui è molto simile al punto di vista di @Guilin_Chen_ 桂林, mentre @lanhubiji 蓝狐 e @TingHu888 T大 hanno entrambi ragione; in realtà, i due guardano la questione da prospettive diverse: il primo dal punto di vista degli asset, il secondo dal punto di vista del capitale.

Cosa si intende per punto di vista degli asset? Il nucleo è pensare a come sono i fondamentali di questo asset (azione o criptovaluta)? Qual è il potenziale di crescita (lo stato di sviluppo e la velocità di crescita del suo business e della sua ecologia)? Può garantire una crescita continua nel corso di tre, cinque o addirittura dieci anni? Può garantire di mantenere una posizione ecologica di leadership nel settore?

Qui è necessario anche monitorare dinamicamente: 1) ciò che accade in questi uno o due anni potrebbe cambiare nei prossimi tre o cinque anni (da una crescita rapida a uno sviluppo stabile); 2) oppure, se in questi uno o due anni non va bene, ma a causa delle sue capacità fondamentali, con una strategia corretta e un ritmo adeguato, dopo uno o due anni potrebbe riprendersi (ribaltamento della situazione).

Cosa si intende per punto di vista del capitale? Riguarda la natura del capitale e la durata del ciclo?

Per gli investitori individuali, questi fondi di investimento saranno utilizzati in futuro per emergenze, o non saranno necessari a breve termine (entro sei mesi o un anno), o anche se si perdono non influenzeranno la vita? Questo determina il nostro stato d'animo, il ritmo e la nostra visione a lungo termine sugli asset.

Proprio come nelle istituzioni, si può vedere che i fondi hedge (come Castle, Millennium, ecc.) e i fondi long only a lungo termine (come Baillie Gifford) hanno cicli decisionali, ritmi di azione e prospettive completamente diversi: i fondi hedge devono riportare i risultati agli investitori ogni mese, e se i risultati non sono buoni per sei mesi o un anno consecutivi, potrebbero affrontare un ritiro massiccio da parte degli investitori; i fondi a lungo termine o ultra-lunghi non devono affrontare costantemente questo problema, quindi possono avere una visione più a lungo termine e resistere meglio alle fluttuazioni (a condizione che il giudizio sugli asset sia accurato).

Qui si deve estendere al terzo dimensione: la dimensione temporale. Questo è visto dal comportamento di investimento e di trading stesso; ciò che abbiamo discusso riguardo al punto di vista del capitale, a mio avviso, è più un vincolo esterno, mentre la dimensione temporale è più una scelta personale, cioè quale ritmo preferiamo? Alcuni sono appassionati di trading a breve termine, altri amano cavalcare le tendenze, altri ancora preferiscono detenere a lungo termine. In "Guida Professionale alla Speculazione".

28 feb 2024

L'investimento è un gioco di fiducia, la fiducia deriva da un'elevata certezza sul futuro del progetto in cui si investe, e questa certezza proviene da un'analisi approfondita del settore, della posizione, dei progressi aziendali, del team e persino del premio emotivo.

Il trading, invece, è un gioco di disciplina; la disciplina deriva dalla comprensione della natura umana: quando il segnale nel proprio sistema di trading si attiva, bisogna entrare nel mercato, e quando si raggiungono i livelli di take profit o stop loss, bisogna uscire. Violare il sistema può facilmente compromettere la lucidità, accumulando piccole vittorie per ottenere grandi successi.

Investimento e trading sono in gran parte essenzialmente probabilistici; non esiste una certezza al 100% in ogni operazione. Si tratta di considerare quattro fattori: tasso di vincita (quanto è alto?), rapporto di vincita (quanto è grande?), inclinazione (quanto dura il periodo di tempo?) e posizione (quale percentuale?).

Una buona filosofia dovrebbe essere:

Direzione corretta, costruire fiducia, resistere alle fluttuazioni, realizzare profitti al momento giusto.

Ogni passo è una prova.

108,79K

Principali

Ranking

Preferiti