トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

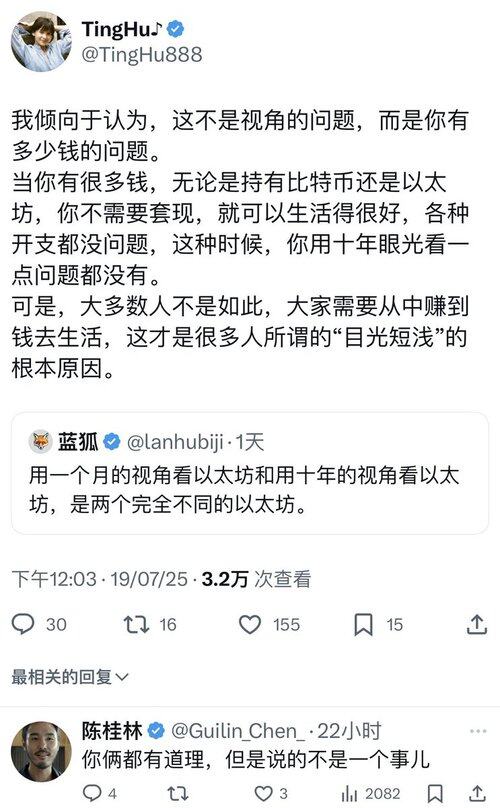

資産、資金、時間の観点から、3人の教師の素晴らしい議論から、次のスクリーンショットは3人の見解をまとめたものです。 これは桂林@Guilin_Chen_の視点と非常によく似ており、ブルーフォックス氏と@TingHu888 T大学は非常に合理的@lanhubiji、実際、前者は資産の視点であり、後者は資金の視点であるという異なる視点から見ています。

資産の視点は何ですか? 核となるのは、この資産(株式または通貨)のファンダメンタルズについて考えることです。 成長(事業・エコシステムの発展状況と成長率)は? 持続可能な成長は3年、5年、さらには10年の次元で保証され、業界の生態学的ニッチがリードし続けることを保証できるでしょうか?

ここでも動的に追跡する必要があります: 1) 今後 2 年間は変化する可能性があります (急速な成長から着実な発展へ)。 2) 過去 2 年間ではないが、コアコンピタンスがまだ正しい戦略とリズムにあるため、1 年か 2 年後に再び機能する (苦境の逆転)。

ファンドの視点は何ですか? 資金の性質とサイクルはどのくらいですか?

個人投資家にとって、この投資資金は将来の緊急時に使うのか、それとも短期的(半年以内、1年以内)には使わないのか、それとも負けても生活には影響しないのか。 そして、それは私たちの考え方、リズム、そして資産ターゲットの長さと長さに対する視点を決定します。

機関投資家と同様に、ヘッジファンド(シタデル、ミレニアムなど)と超長期のみの機関(ベイリー・ギフォードなど)は、意思決定サイクル、行動リズム、視点がまったく異なることがわかります:ヘッジファンドは毎月投資家に業績を報告する必要があり、6か月または1年間業績が良くない場合、投資家から大幅な撤退に遭遇する可能性があります。 長期または超長期のファンドは、常にこの問題に直面する必要はないため、長期的にはボラティリティにもっと対処できます(資産を正確に判断する必要がある場合)。

これは、時間の次元である3次元にまで及びます。 これは投資と取引行動自体の観点から見たもので、私の意見ではファンドについての上記の話はどちらかというと外部の制約であり、ここでの時間の側面は個人的な選択、つまり私たちの好きなリズムは何ですか? 短期取引に夢中になる人もいれば、トレンドを追うのが好きな人もいれば、長期間保有したい人もいます。 プロフェッショナル投機ガイド

2024年2月28日

投資は自信のゲームであり、それは入札の将来のスペースについての高い確実性から生まれ、この確実性は、トラック、ポジション、ビジネスの進捗状況、チーム、さらには感情的なプレミアムの綿密な調査と判断から生まれます。

取引は規律のゲームであり、規律は人間の本性の理解から生まれ、あなた自身の取引システムではあなたは市場に参入しなければなりません、あなたがテイクプロフィットとストップロスのレベルに達したら、あなたは市場から出なければなりません。 システムを破ると心を混乱させやすく、小さな勝利を大きな勝利に積み重ねる

投資と取引は本質的に大部分の確率であり、ショットが100%であるとは言いません。 それらはすべて勝率です(どれくらい高いですか? )、オッズ(どれくらい大きい? )、勾配(期間はどのくらいですか? )、ポジション(何パーセント? 第4の総合考察。

良いアイデアは次のとおりです。

方向性を正しくし、自信を築き、変動に抵抗し、適切なタイミングで利益を上げます。

すべてのステップがテストです

110.65K

トップ

ランキング

お気に入り