トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

@WSJ、@FinancialTimes、@barronsonline、@CNBC、@Bloomberg、または@FoxBusinessの編集チームに友人がいる人は、今日のポリシーミスの後、@federalreserveに関して私が書いたばかりのこのタイムリーな論説を独占的に特集するために連絡を取ってもらってください。楽しむ!

---

ジェローム・パウエル閣下

連邦準備制度理事会議長

20番街とコンスティテューションアベニューNW

ワシントンDC 20551

親愛なるパウエル議長:

なぜ昨年の秋に100bpsを引き下げたのに、今日は25bpsを引き下げる理由はほとんどないと主張しているのですか?あなたの政治的姿勢は、FRBの独立性が、あなたの後任を含む今後の一連の理事会の任命者によって少なくともわずかに損なわれることを保証すると主張することができます。

FRBの独立性が損なわれる可能性が高まっているのは、「わずか」よりも重大であることが判明する可能性があり、その理由は次のとおりです。

労働市場が当時よりも悪化しているため、データへの依存に疑問を抱くのは合理的です。民間部門の労働所得は、昨年9月に50bpsの大幅な利下げを行う前に手元にあった最後の報告書である8月24日の3か月の年率換算ベースで4.7%増加しました。FWIWの4.7%は、COVID前の傾向である4.3%を余裕で上回っています。今日に至ると、6月の民間部門の労働所得は3カ月の年率換算でわずか1.4%の伸びにとどまり、6月20日以来の低水準となった。前月比-370bpsの減速は、5月22日以来最も遅い変化率を記録した。

また、インフレ率が当時よりも低くなっているため、データへの依存に疑問を抱くのも合理的です。スーパーコアPCEデフレーター(金融政策立案者として最もコントロールしていると主張するインフレ指標)は、7月24日に3カ月年率2.2%、6カ月年率2.8%、前年比3.2%(平均=2.7%)と報告されました。スーパーコアPCEデフレーターは、5月25日現在、3カ月年率1.1%、6カ月年率3.1%、前年比3.1%(平均=2.4%)と低下トレンドに陥っています。

はっきり言っておきますが、私たちは政策金利の引き下げを主張しているわけでもありません。景気循環の拡大が複数年にわたって持続するために利下げが必要であるとは考えておらず、5月3日以降、世界のウォール街で最も強気な非パーマブルであり続けています(詳細については、Google検索またはChatGPTで「パラダイムC」というクエリを検索)。

私たちが提唱しているのは、インフレに関する「ミスター・タフガイ」法を廃止することです。

あなたは、金融政策を実施するための主要なツールとして政策金利を使用するようになって以来、最もハト派的なFRB議長であることに何の問題もありませんでした。アーサー・バーンズのトラフスプレッドは、当時のテイラー・ルールのベースライン予想を-720bps下回っており、インフレ率が40年ぶりの高水準まで量的緩和を行っていた2月22日の-1,040bpsのトラフスプレッドと比較するとタカ派的に見えます。

連邦財政赤字が2020年になんと15%に達した後、11月21日にGDPの36%のピークまでFRBのバランスシートを成長させることに問題はありませんでした。これらの数字は、2019 年はわずか 5%、2018 年は 4%、2017 年は 3% であるのに対し、わずか 2017% です。現在のFRBのバランスシート/GDP比率は22%で、この時系列の長期平均である16%をまだ大きく上回っています。

私たちは、あなたがインフレに対して厳しい態度をとっている理由に共感します。敬意を表して、あなたは 72 歳で、ほとんどの 70 代の人々と同様に、自分の遺産を築き、保存したいという当然のことながら人間の欲求に屈しているかもしれません。

さらに、トランプ政権の関税政策ショックは、誰もが予想していたよりも大幅に大きい。私の母校イェール大学の予算研究所によると、全体の平均実効関税率は18.4%で、1933年以来の最高率です。ある時点で、影響を受けた商品が最終的にシステムを通過するため、これはインフレのように感じられるでしょう。

しかし、信頼できる学術文献の圧倒性は、関税はインフレではないと結論付けています。あなたの所属機関の博士号取得の経済学者も同意しています - 少なくともトランプ大統領が大統領執務室に二度目に就任する前から彼らは同意していましたが、それはここでもあちらでもありません。

ここで重要なのは、実質サービスPCEの減速であり、第2四半期のSAARベースで前四半期比ベースでわずか1.1%の成長にとどまり、2024年に記録された3.0%のわずか3分の1に過ぎません。第2四半期の実質GDP(除政府および純輸出)は前四半期比-3.2%のSAARペースで縮小し、2Q20のCOVIDロックダウン以来の低水準となった。

今日、政策金利を引き下げることには健全な経済的根拠があり、そうでなければ、32年ぶりに2人のFRB総裁が反対意見を述べることはなかったでしょう。

具体的には、第2四半期のGDPデータで観察された設備投資の縮小に近い遅れ(SAARは前四半期比0.4%対コロナ前の傾向3.5%)、企業利益の伸びの鈍化(S&P 500構成銘柄は第1四半期の13.6%、2024年の11.3%に対して第2四半期の前年同期比6.4%)、政策の不確実性の持続的な高まり(例: ベイカー、ブルーム、デイビス経済政策不確実性指数(新型コロナウイルスと世界金融危機の両方のデータを含む時系列)の過去最高の年平均。

今日、政策金利を循環的かつ構造的に高く維持することには、インフレ期待を「アンカリング」するリスクという、同様に不健全な経済的根拠があります。

民間部門でも公共部門でも、トレンドを上回る信用の伸びが持続しない中で、インフレ期待の単なる「アンカリング解除」がトレンドを上回るインフレ率を持続的に引き起こすとは考えていないという事実はさておき、パウエル議長、あなたとあなたの同僚が、このリスクが存在する主な理由です。あなたは、財政政策の明白かつ歴史的な拡大の中で、歴史的に拡張的な金融政策を実行することで、インフレの魔神をボトルから取り除きます。

これが、政権がFRBの政権転覆を追求するのは正しいと強く信じている理由です。彼らがそれを正しく理解しているかどうかは、現時点では関係ありません。その点については時間が解決してくれるだろう。

最後に、これをあなたや教育機関に対する個人攻撃と解釈しないでください。むしろ、これは、あなたとあなたの機関の同僚がどのようにしてアメリカ国民を失望させ、アメリカ国民を失望させ続けているかについてのデータ主導の視点です。FOMCがK型経済と資産市場に寄与する劇的な結果について責任を問われることは天国ではない。

これを読んでいる人は誰でも、より良い金融政策が「K」の一番下に閉じ込められた消費者や企業にとってより良い結果をもたらすのに役立つ可能性があることに同意しないのは愚か者でしょう。

FRBの差し迫った政権交代がこの目標を達成するという保証は、FRBの政策ミスの観点から2つの間違いが正しいものではないという事実を除いて、明らかに何もない。

レビューしてくれてありがとう、そしてアメリカ国民への奉仕に感謝します。あなたと私があなたのまだ発展途上の実績について意見が一致するかどうかに関係なく、私はあなたの仕事がどれほど難しいかを認識しており、それでもあなたの努力に感謝しています。

ありがとう、そして神のご加護を、

ダリウス・デール氏、@42Macro創設者兼CEO

2025年7月23日

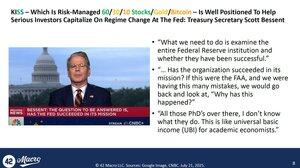

THREAD: This will likely be the most important thread regarding the @federalreserve you've reviewed in a very long time.

1/6

CCの

@cvpayne

@MariaBartiromo

@RiggsReport

@FoxBusiness

@andrewrsorkin

@BeckyQuick

@JoeSquawk

@SquawkCNBC

@TheDomino

@ScottWapnerCNBC

@MelissaLeeCNBC

@FrankCNBC

@EamonJavers

@MorganLBrennan

@jimcramer

@SaraEisen

@davidfaber

@KellyCNBC

@steveliesman

@CNBC

@FerroTV

@lisaabramowicz1

@tomkeene

@mckonomy

@RomaineBostick

@business

@BloombergTV

@NickTimiraos

@WSJ

@realDonaldTrump

@SecScottBessent

@SteveMiran

@CEA47

@HooverInst

@judyshel

89.44K

トップ

ランキング

お気に入り