Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Если вы разбираетесь в DeFi, вы знаете, как сложно предоставить концентрированную ликвидность в узком диапазоне для доходного актива, такого как sUSDe или wstETH.

Когда цена одного актива постоянно растет, вы получите временные потери из-за дохода.

На изображении ниже показано, сколько раз вам пришлось бы ребалансировать ваш LP за последний год, если бы вы работали в диапазоне ~0.4% вокруг цены. При 10% базовой годовой процентной ставки вам пришлось бы ребалансировать ~20 раз.

Это также означает, что большую часть времени (в конце ваших диапазонов) большая часть вашей позиции будет находиться в не доходном активе, что даст вам меньшую базовую годовую процентную ставку.

И каждый раз, когда вам придется изменить диапазон, у вас будет небольшая временная потеря из-за дохода, в дополнение к комиссиям за обмен для покупки обратно sUSDe для LP в следующем диапазоне.

Это сложно для всех участников рынка и приводит к тому, что люди добавляют более широкие диапазоны LP, что означает, что мы получаем субоптимальную ликвидность в ончейне для многих доходных активов.

✅ Токены, которые можно выкупить

@Terminal_fi — это DEX, который разрабатывает решение для этой проблемы с "Токенами, которые можно выкупить". Токен, который оборачивается вокруг доходного токена, но привязывает свою стоимость к не доходному эквиваленту.

Токен, который можно выкупить, будет постепенно увеличиваться в количестве в соответствии с ростом цены доходных токенов.

Это лучше всего объяснить на примере.

Предположим, у нас есть sUSDe от @ethena_labs.

Если вы внесли 100 sUSDe, когда цена была $1, вы бы выпустили 100 rUSDe.

Затем цена sUSDe увеличилась до $1.5.

Вы сможете получить дополнительные $50 rUSDe за $150 в общей сложности.

Это означает, что rUSDe будет привязан 1:1 к USDe, но пользователи могут сжигать rUSDe, чтобы вернуть sUSDe по текущему курсу sUSDe:USDe.

Поскольку USDe является не доходным стейблкоином, это означает, что rUSDe также является не доходным стейблкоином.

Звучит сложно? Не волнуйтесь, все это абстрагировано в протоколе, и вам как пользователю никогда не придется видеть rUSDe.

✅ Terminal Finance - Разделение дохода от ликвидности

@terminal_fi поддерживается @ethena_labs и будет основным DEX на их новой цепочке, ориентированной на стейблкоины, @convergeonchain. Рынок для торговли институциональными активами и цифровыми долларами с доходом.

Разделяя доход от ликвидности с помощью токенов, которые можно выкупить, Terminal позволяет пользователям предоставлять ликвидность в узком диапазоне на длительные сроки даже для доходных активов, вокруг привязки 1:1.

Как видно на утеченном изображении ниже, вы можете предоставить ликвидность sUSDe/USDe вокруг привязки 1:1, не заботясь о текущей цене sUSDe или ее будущем росте из-за дохода.

И если вы создадите свой диапазон LP, например, в +-0.5%, вы все равно будете зарабатывать доход sUSDe на половине позиции, находясь в LP.

Это ОГРОМНОЕ открытие для ликвидности в ончейне.

DEX-агрегаторы могут воспользоваться этим и обмениваться через пулы Terminal, а обертывание/развертывание обрабатывается протоколом.

Трейдеры могут обменивать USDT на sUSDe, обменяв USDT на rUSDe, а затем выкупив rUSDe за sUSDe.

Обмен sUSDe на USDT работает аналогично, но в обратном порядке: трейдеры выкупают rUSDe за sUSDe, а затем обменивают sUSDe на USDT.

Даже если цена sUSDe выросла с $1 до $1.5, LP в @Terminal_fi могут иметь узкий диапазон для своих LP.

О, и это, конечно, не ограничивается sUSDe. Все доходные активы могут получить rToken на Terminal, открывая отличную ликвидность для wstETH, syrupUSDC.

Terminal может обрабатывать двойные пулы доходных стейблкоинов (sUSDe/syrupUSDC), так что вся позиция зарабатывает базовый доход поверх дохода DEX.

✅ Terminal Roots и Pendle Pools

В настоящее время предварительные депозиты активны на @terminal_fi с уже внесенными $280M TVL.

tUSDe уже на уровне $223M из $250M лимита депозита 👀

USDe -> tUSDe

WETH -> tETH

WBTC -> tBTC

Также есть пулы и YT от @pendle_fi.

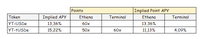

Pendle tUSDe LP и YT зарабатывают 50x Ethena Sats и 60x Terminal Roots.

И если мы будем верить @PendleIntern, YT-tUSDe сейчас сильно недооценен и является одним из лучших YT по соотношению риска и доходности в данный момент.

Имплицированная годовая процентная ставка YT-USDe составляет 13.36%, что рынок считает 60x Sats - вы можете назвать это 'Anchor Rate'.

Это означает, что вы фактически платите только 4.09% имплицированной годовой процентной ставки за YT-tUSDe (что выглядит очень дешево).

✅ Заключительные мысли

Если Terminal будет работать как ожидается, это должно увеличить ликвидность в ончейне для всех доходных активов. Большое открытие, которое может забрать много объема, сборов и TVL от других DEX с концентрированной ликвидностью. Новая подсекция AMM с концентрированной ликвидностью, специально разработанная для работы с доходными стейблкоинами.

С крупными спонсорами в Ethena и Blackrock @Securitize на цепочке Converge, нет сомнений, что это то, чем я занимаюсь.

И лучший способ вовлечься - через @pendle_fi (как обычно).

Безопасный путь - это LPing tUSDe, tETH, tBTC.

Дегенерированный путь - это YTing tUSDe (платить за очки).

Примечание: Slapp - это как LPing на Pendle, так и безумные покупки YT-tUSDe.

Еще один пример, когда я удвоил свою позицию YT, пока писал этот поток, лол.... NFA, однако.

11,24K

Топ

Рейтинг

Избранное