Tópicos populares

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

qinbafrank

Investidor em Crypto, TMT, IA, acompanhando as tendências tecnológicas mais avançadas, observação macro política e econômica selvagem, pesquisando liquidez de capital global, investimento de tendência cíclica. Registre o aprendizado pessoal e o pensamento, muitas vezes cometa erros, caia no poço e suba no poço normalmente. Corredor🏃

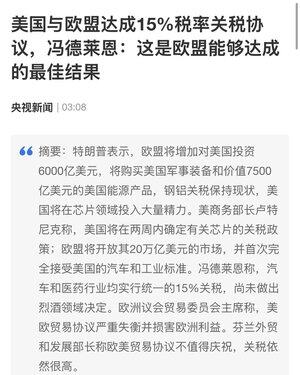

A UE e os EUA anunciaram um acordo comercial: taxa de imposto de 15%, as tarifas sobre aço e alumínio permanecem inalteradas, a UE investirá 600 mil milhões de dólares nos EUA, nos próximos dez anos comprará 750 mil milhões de dólares em equipamentos militares e produtos energéticos dos EUA, e a UE aceitará os padrões automotivos e industriais dos EUA, mais um pacote de sangue.

qinbafrank24/07, 07:59

Modelo de tarifa de 15%? O mercado foi impulsionado na noite passada pela notícia do Financial Times de que os EUA e a UE estão próximos de alcançar um acordo de tarifa de 15%. As ações de pequenas empresas nos EUA reagiram mais intensamente, seguidas pelas grandes empresas, enquanto o mercado de criptomoedas apenas parou de cair. Ao contrário do habitual, desta vez não foi Trump quem anunciou primeiro, o que indica que, como relatado, os EUA e a UE estão próximos de um acordo, embora ainda não esteja completamente finalizado. O relatório afirma que a UE aceitou a tarifa de 15%, mas não abriu o mercado para os EUA como o Japão fez (pelo menos não reduziu significativamente as tarifas de importação dos EUA), investindo nos EUA e comprando produtos americanos, e ainda há a questão do imposto sobre serviços digitais, que é uma grande preocupação para Trump. Isso afetou muito as grandes empresas de tecnologia dos EUA, e é também a razão pela qual as grandes ações não reagiram tão entusiasticamente quanto as pequenas.

Além disso, quando os oficiais da UE afirmam que estão prestes a alcançar um acordo de 15%, também mencionam que ainda estão se preparando para medidas de retaliação de 100 bilhões de dólares.

No entanto, parece que a tarifa de 15% se tornará um novo padrão no "pacote de negociação" dos EUA, sendo copiada do Japão para a UE e depois para outros países, formando um tipo de modelo de negociação "você me investe, eu te dou desconto".

33,02K

Quarenta anos de ciclo, o Japão volta a ser o "sangue" dos Estados Unidos. Vejamos os detalhes do acordo comercial EUA-Japão: 1) O Japão estabelece um fundo de 550 mil milhões de dólares, com investimentos liderados pelos EUA, onde os lucros vão para os EUA em 90%;

2) As tarifas foram reduzidas para 15%, mas serão revisadas a cada 12 meses sob a liderança dos EUA. Vamos ver se o Japão cumpre as promessas; se não atingir os padrões, a tarifa será elevada de volta para 25%;

3) Abertura para importação de arroz dos EUA, compra de 8 mil milhões de dólares em produtos agrícolas americanos;

4) Abertura do mercado para automóveis, produtos industriais e de consumo dos EUA (a veia mais vital do Japão), compromisso de compra de 100 aviões Boeing e dezenas de mil milhões de dólares em compras de armas.

Olhando de 2025, como se sente ao relembrar 1985? Não posso deixar de dizer que as condições deste acordo comercial EUA-Japão hoje estão longe de ser comparáveis ao Acordo da Praça de 1985.

Só posso dizer que de Reagan a Trump, quarenta anos de ciclo. Assim como acabamos de passar por uma inflação histórica, assim como nas eleições o Partido Republicano teve uma vitória esmagadora, assim como a disputa geopolítica entre o primeiro e o segundo lugar está no seu ponto mais tenso. O "grande irmão" mais uma vez extrai sangue do "pequeno irmão" para se reabastecer, mas desta vez o "pequeno irmão" que fornece sangue será ainda mais.

63,8K

Ao ver o que o irmão Ni postou, lembrei-me de que já falámos sobre isso aqui antes: cada um tem o seu próprio caminho, que está intimamente relacionado com a experiência de vida, características de personalidade e sistema de crenças. Não há certo ou errado, apenas o que é adequado ou não, e só nós sabemos se os sapatos nos servem. Devemos aceitar que este mundo é diversificado, e as pessoas que competem no mercado também são diversas. Com estilos e abordagens naturais diferentes, as perspectivas também variam. Não é necessário fazer ironias sutis ou zombar dos outros, isso apenas demonstra falta de grandeza. Todos que pensam profundamente e se esforçam seriamente merecem respeito.

Phyrex24/07, 16:35

Nunca vi um criador de conteúdo que tenha sucesso pisando nos outros; cada pessoa que realmente compartilha merece ser encorajada. Se você não gosta, se acha que está errado, pode criticar, pode xingar, isso não é problema, é a sua liberdade, mas isso não significa que você está certo, nem que menosprezar os outros te torna melhor.

As pessoas que criticavam os macroeconomistas no último ciclo agora estão sempre falando sobre cortes de juros; aqueles que diziam que os dados não importavam agora falam todos os dias sobre a retenção de stablecoins. E ainda tem quem diga que os dados dos ETFs não são úteis. Pode parar, o que não é útil é o que você acha, e se você acha que está errado, se você é tão incrível, por que não vai para o céu? Por que Wall Street não te chamou para ser o analista-chefe?

Respeito é o mínimo. O Twitter é um espaço público; o que você acha que não é útil não significa que os outros também não acham. Algumas pessoas podem encontrar informações úteis a partir de diferentes perspectivas, e nem todos os compartilhadores gostam de se exibir. Algumas pessoas preferem explicar as coisas de forma clara; se você não entende algo, procure entender antes de falar.

Eu não entendo nada de análise técnica, então nunca me atrevo a criticar os professores de análise técnica. Em vez disso, frequentemente discuto com eles para confirmar se minha opinião está correta. Eu também não entendo nada de esoterismo, mas isso não me impede de manter a comunicação com os professores de esoterismo. Este mundo é um grande esoterismo.

Criticar isso e aquilo de forma sarcástica todos os dias, olhe para o que você mesmo publica, você tem coragem??

64,7K

Modelo de tarifa de 15%? O mercado foi impulsionado na noite passada pela notícia do Financial Times de que os EUA e a UE estão próximos de alcançar um acordo de tarifa de 15%. As ações de pequenas empresas nos EUA reagiram mais intensamente, seguidas pelas grandes empresas, enquanto o mercado de criptomoedas apenas parou de cair. Ao contrário do habitual, desta vez não foi Trump quem anunciou primeiro, o que indica que, como relatado, os EUA e a UE estão próximos de um acordo, embora ainda não esteja completamente finalizado. O relatório afirma que a UE aceitou a tarifa de 15%, mas não abriu o mercado para os EUA como o Japão fez (pelo menos não reduziu significativamente as tarifas de importação dos EUA), investindo nos EUA e comprando produtos americanos, e ainda há a questão do imposto sobre serviços digitais, que é uma grande preocupação para Trump. Isso afetou muito as grandes empresas de tecnologia dos EUA, e é também a razão pela qual as grandes ações não reagiram tão entusiasticamente quanto as pequenas.

Além disso, quando os oficiais da UE afirmam que estão prestes a alcançar um acordo de 15%, também mencionam que ainda estão se preparando para medidas de retaliação de 100 bilhões de dólares.

No entanto, parece que a tarifa de 15% se tornará um novo padrão no "pacote de negociação" dos EUA, sendo copiada do Japão para a UE e depois para outros países, formando um tipo de modelo de negociação "você me investe, eu te dou desconto".

41,9K

O discurso recente de Trump: "Se o país abrir seus mercados, as tarifas serão reduzidas, caso contrário, enfrentará tarifas mais altas" deixou o mercado assustado. Claro, isso é tanto uma ameaça quanto um apelo, pedindo à União Europeia, ao Canadá, ao México, à Coreia do Sul, entre outros, que aprendam com o Japão e eliminem ou reduzam drasticamente as tarifas sobre os EUA, além de remover barreiras não tarifárias. Nos últimos dias, discutimos que o risco recente está na proximidade de 1º de agosto, e Trump não está dando trégua.

Parece que Trump já entrou em um estado de guerra tarifária antecipadamente. Na próxima semana, à medida que 1º de agosto se aproxima, ele deve ameaçar os países que estão em negociações de tempos em tempos. Claro, a partir de suas palavras, também é possível perceber que ele ainda quer que os países façam concessões para que ele também possa ceder.

Quanto ao que ele deseja em relação às tarifas? Anteriormente...

qinbafrank21/07, 11:55

Como analisar a evolução do mercado nos últimos meses e o que esperar para o futuro a partir da perspectiva da expansão fiscal 2.0? Na sexta-feira passada, discutimos sobre o espaço e a recente evolução do mercado, e vamos compartilhar a gravação daquela conversa. 1. De maneira geral, desde meados de abril, o mercado teve duas ondas de movimento:

A primeira onda foi de meados de abril até o início de junho, com uma alta seguida de uma pequena correção, sendo o principal motor desse período a mudança de postura de Trump.

A segunda onda começou com os bombardeios dos EUA às instalações nucleares do Irã e a interrupção do conflito até agora (implicando que os EUA não abandonaram a liderança global).

O prazo de 7 a 9 de setembro para a tarifa foi adiado (naquela época, discutimos que o mercado ainda compraria novamente).

Na semana passada, a inflação ficou dentro das expectativas e a temporada de resultados começou com um bom desempenho.

Claro que, para o mercado de criptomoedas, há um aspecto especial, que é a aprovação da legislação sobre stablecoins e a inclusão da legislação sobre a estrutura do mercado de ativos digitais na agenda.

As características dessas duas fases: em meados de abril, o Bitcoin reagiu antes do mercado de ações dos EUA, enquanto no final de junho, o mercado de ações dos EUA estava mais forte.

2. O que esperar para o futuro?

1) Já discutimos que a aprovação do Grande Acordo Americano significa que as políticas do segundo mandato de Trump estão passando de uma fase de políticas restritivas para uma fase de políticas expansionistas, passando de uma busca inicial por redução de custos e aumento da eficiência para uma busca por crescimento econômico. Já discutimos o significado do Grande Acordo Americano.

2) Muitas pessoas ignoram que, em 2023-2024, o Federal Reserve estará em uma fase de contração da política monetária (aumento das taxas de juros, redução do balanço). As políticas de expansão fiscal do governo Biden, representadas pelo "Acordo de Infraestrutura" e pela "Lei de Ciência e Chips", são a lógica de suporte mais fundamental para a evolução do mercado. No final de 2023, discutimos isso em dois tweets sobre política fiscal e liquidez. Por isso, chamamos isso de expansão fiscal 1.0, e agora Trump está implementando a expansão fiscal 2.0.

A médio e longo prazo, isso também formará um novo suporte para o mercado. A expansão fiscal 2.0 provavelmente será acompanhada por uma continuação da queda das taxas de juros (uma ou duas reduções de taxas este ano, e continuará no próximo ano, mantendo o julgamento de um afrouxamento limitado nos próximos dois anos, conforme discutido no terceiro trimestre do ano passado).

3) O maior motor para o mercado de criptomoedas é a onda de stablecoins trazida pela "Lei de Stablecoins" e pela "Lei de Estrutura do Mercado de Ativos Digitais", a tendência de fusão entre criptomoedas e ações, e a verdadeira implementação de RWA, resultando em uma maior adoção em massa.

A expansão fiscal 2.0 é a lógica de suporte mais fundamental para todo o mercado macroeconômico, e a legislação sobre stablecoins e a estrutura do mercado de ativos digitais são a lógica de suporte para os ativos criptográficos, formando uma base sólida para o mercado a médio e longo prazo.

3. Quais são os riscos potenciais no futuro?

1) No entanto, já discutimos que a maior restrição política da expansão fiscal 2.0 é o aumento da dívida dos EUA. Embora não haja uma crise de inadimplência ou colapso dos títulos do governo, existe o risco de que o aumento dos rendimentos dos títulos de longo prazo pressione a aversão ao risco do mercado e impacte os ativos de risco.

2) A curto prazo, o prazo de 1º de agosto para as tarifas. Anteriormente, discutimos o que Trump queria em relação às tarifas.

O risco é que Trump não ceda, e a União Europeia, Japão e Coreia do Sul terão dificuldade em chegar a um acordo (parece que eles não esperam grandes concessões de Trump). Se as novas tarifas entrarem em vigor em 1º de agosto, isso terá um impacto no mercado. Especialmente porque Trump começou a ficar irritado por ser constantemente acusado de recuar em momentos críticos. Na semana passada, o Wall Street Journal disse que Trump desistiu de demitir Powell precipitadamente sob a orientação de Bessent, e hoje Trump postou que "não preciso que ninguém me explique as relações de poder, sou eu quem explica aos outros", demonstrando sua irritação. Portanto, não podemos esperar que Trump sempre ceda.

Claro, se não houver acordo e as tarifas forem anunciadas diretamente, pessoalmente acredito que o impacto será muito menor do que o nível de início de abril. O mercado de ações dos EUA terá apenas uma pequena correção, e o mercado de criptomoedas naturalmente será afetado. Então, se Bessent intervir, pode haver a possibilidade de reduzir as tarifas adicionais, o que também pode ser uma nova oportunidade de compra.

A curto prazo, também devemos prestar atenção à evolução da inflação. Minha opinião sempre foi que a inflação de produtos causada pelas tarifas será compensada pela inflação de energia e pela inflação do setor de serviços.

Em geral, a lógica de médio e longo prazo é sólida, e haverá algumas pequenas correções de risco que levarão o mercado a ajustes, mas a probabilidade de um choque de risco de grande magnitude semelhante ao de março ou abril é, na minha opinião, baixa.

21,39K

Os EUA e o Japão chegaram a um acordo comercial, com tarifas de 15% + 500 bilhões de dólares em investimentos. Estima-se que, no futuro, os detalhes incluam tarifas sobre os setores de aço e automóveis (ou redução das taxas ou isenção de cotas). Anteriormente, falamos sobre como Shintaro Ishihara endureceu sua postura por três meses para as eleições do Senado japonês, mas não esperava que o resultado final da eleição fosse tão desastroso, e sua atitude também se suavizou. Agora, o foco está nas negociações entre os EUA e a UE, Coreia do Sul, Canadá e México.

Como discutido há uma semana: o melhor cenário seria que, antes de 1º de agosto, a UE, Japão, Coreia do Sul, Canadá e México fizessem algumas concessões e chegassem a um acordo. Trump conseguiria a maior parte do que deseja (não tudo), e a UE, Canadá, Japão e Coreia do Sul também poderiam aceitar, resultando em um final feliz para todos. Esperamos que o melhor cenário se concretize.

104,49K

A disputa sobre Powell parece estar evoluindo para o melhor roteiro que discutimos anteriormente sobre Trump: ou seja, Powell renunciando ativamente. A questão dos custos excessivos na renovação do edifício do Federal Reserve pode ser ampliada, e os custos excessivos podem ser vistos como má conduta, enquanto declarações falsas em audiências no Congresso podem ser consideradas perjúrio (qualquer ambiguidade de Powell em certos pontos pode ser enquadrada na grande cesta de declarações falsas), e então, através da mídia, isso pode ser amplificado indefinidamente, abandonando a disputa sobre a trajetória da política monetária e focando a atenção na má conduta e nas declarações falsas, criando uma enorme pressão da opinião pública sobre Powell, forçando-o a renunciar.

Agora, resta saber se Powell continuará a resistir e manter a missão histórica de independência do Federal Reserve, ou se não suportará a pressão e renunciará. Se Powell realmente não suportar a pressão e renunciar, isso terá um impacto de curto prazo no mercado, os defensores dos títulos estarão preocupados com a possibilidade de um descontrole dos títulos de longo prazo, e isso também elevará temporariamente os rendimentos dos títulos de longo prazo, pressionando os ativos de risco; como discutido anteriormente, a intensidade desse impacto deve ser de nível médio a pequeno.

Uma vez que Trump tenha um sucessor definido, o mercado provavelmente interpretará isso como uma "mudança para uma postura dovish", prevendo que o Federal Reserve será forçado a cortar taxas sem uma recessão, e nesse momento, o sentimento de pânico deverá aliviar e se recuperar.

qinbafrank17/07, 07:01

Sobre a tentativa de Trump de demitir Powell na noite passada, como mencionado anteriormente: a demissão sem justificativa de Powell, na verdade, atinge a independência da Reserva Federal, que é garantida pela lei americana (desafiando o sistema constitucional); e tanto as declarações direcionadas a Powell quanto a pressão para que os membros do conselho da Reserva Federal se manifestem contra e apoiem a redução das taxas de juros, ou a antecipação da escolha do próximo presidente da Reserva Federal, ou ainda o excesso de gastos na reforma do edifício da Reserva Federal para tentar forçar Powell a renunciar, tudo isso se insere em uma disputa política dentro do quadro legal da Constituição. Demitir Powell não é a melhor escolha; fazer com que Powell renuncie voluntariamente é que seria.

Nos próximos dez meses, Powell pode: 1) renunciar voluntariamente; 2) permanecer até o final do mandato, mas Trump indicar antecipadamente um candidato à presidência; 3) ser demitido. Para Trump, o melhor cenário é, naturalmente, o 1), o segundo melhor é o 2), e atualmente o mercado está mais focado na trajetória da política de taxas de juros após a nova presidência. Claro que o 3) ainda causaria algum impacto, mas a intensidade não deve ser grande.

52,68K

O que Guilin disse está correto: não conseguimos prever o topo do mercado como um todo, e prever o topo de moedas individuais também é muito difícil. O que podemos fazer é planejar razoavelmente nossas posições e estratégias para lidar com as flutuações do mercado que não conseguimos prever com precisão; ganhe apenas o que está dentro da sua capacidade.

陈桂林22/07, 07:09

O mercado em alta é mais louco, mas devemos manter a calma

Ontem não postei, mas sim, tirei um tempo para resumir e organizar meus pensamentos dos últimos dias:

Primeira questão, qual é a linha narrativa principal deste ciclo no mundo das criptomoedas?

#BTC 15000➡️120000

Todo este mercado em alta atípico já dura dois anos e meio, por que dizemos que é um mercado em alta atípico? Porque é um mercado em alta que surgiu durante um ciclo de aperto.

Desconsiderando a recuperação acentuada do mercado de criptomoedas após a grande queda de 2022 (o grande urso), que gerou várias narrativas que depois foram desmentidas (L2, modularização, etc.), e desconsiderando a falta de liquidez que gerou a supertemporada de MEME durante o ciclo de alta; ao olhar de uma perspectiva geral, ainda não há uma narrativa principal empolgante dentro do mundo das criptomoedas, este ciclo de alta pode ser basicamente definido como um "mercado de capitais" liderado pelos EUA após a troca de mãos entre 20-21.

A característica deste mercado em alta é que as altcoins vão ter uma recuperação acentuada em cada pequeno ciclo de tendência, enquanto o Bitcoin continua sua trajetória ascendente.

Segunda questão, Ethereum

#ETH (1300➡️3800)

Seguindo a linha de raciocínio da primeira questão, vamos olhar para o Ethereum; antes de analisá-lo, vamos primeiro desconstruir as várias fases deste ciclo de alta do Bitcoin de 15476➡️30000, que é uma recuperação acentuada após um grande urso, mas e depois de 30000? Até agora 120000? Expectativas de cortes de juros? Expectativas de ETF e o fluxo de capital após a aprovação do ETF?

Se conectarmos todo o movimento do Bitcoin desde que ultrapassou 30 mil em outubro de 2023, teremos a resposta.

Este intervalo (202310➡️agora) está tranquilo? Houve alguma notícia negativa? Problemas com taxas de juros no Japão, questões de guerra, boas notícias após a posse de Trump, guerra comercial... mas isso atrasou a subida do Bitcoin? Não só não atrasou, como também atingiu novos máximos, quero dizer que isso é a estratégia de alto nível dos "Musk e outros".

Por que devemos primeiro desconstruir o Bitcoin? Porque o Bitcoin é o modelo que o Ethereum já superou, agora podemos ver que o capital está começando a replicar o caminho do Bitcoin no Ethereum;

Por que o Ethereum subiu de 1300 para 3800 tão rapidamente, sem dar a ninguém a chance de reagir? Além de uma pequena consolidação inicial, depois basicamente seguiu os indicadores técnicos de baixo nível?

Porque esse caminho é familiar, muito familiar, o Bitcoin acabou de completar.

Terceira questão: o pensamento a seguir

Seguindo o raciocínio claro, podemos chegar às seguintes conclusões:

1. As altcoins são apenas acompanhantes, pelo menos até que surjam narrativas internas suficientemente empolgantes no mundo das criptomoedas, as altcoins só podem ser recuperações acentuadas; você acha fácil escolher 3-5 moedas com um aumento de 10000% entre milhares de moedas? Ou é mais fácil obter 100% em Bitcoin ou Ethereum?

Se você quer apostar nos retornos do primeiro, então talvez deva olhar se sua posição superou o aumento do Bitcoin e do Ethereum?

2. É preciso dar ao Ethereum um espaço de imaginação suficientemente grande, essa questão é simples, mas não é fácil de realizar, afinal, quem persegue altas está sempre em apuros, nosso sistema de negociação, nosso sistema técnico, naturalmente rejeitam esse tipo de aumento guiado por emoções e capital;

3. Em um mercado em alta, os indicadores técnicos, especialmente os de baixo nível, são ineficazes; é por isso que muitos traders técnicos perderam oportunidades neste ciclo ou saíram no meio;

Sobrecompra? Divergência? Esperar por correções? O resultado de esperar por correções é que sair é difícil de voltar; porque o mercado em alta sempre é sobre emoções, e não sobre técnica, porque o mercado em alta é irracional.

Por fim

Um mercado em alta é uma grande retirada

Não conseguimos prever o topo do mercado como um todo, prever o topo de moedas individuais também é difícil, o que podemos fazer é planejar razoavelmente nossas posições e estratégias para lidar com as flutuações do mercado que não conseguimos prever com precisão;

Realizar lucros não está errado, perseguir altas também não está errado, o que está errado é realizar lucros e depois perseguir altas, perseguir altas e não definir stop-loss, é não definir stop-loss e ser consumido por emoções loucas e ser colhido repetidamente.

Lembro-me de ter visto a afirmação de um grande investidor do mercado de ações há alguns dias: após um ataque, a primeira coisa a pensar deve ser sempre a defesa; e a defesa sem ataque não é defesa, é perder dinheiro; conseguir equilibrar entre ataque e defesa é uma habilidade de alto nível;

Quero dizer, não pense demais, e não queira demais, em um mercado simples, ganhe a parte que você pode ganhar!

17,54K

Usar bolhas maiores para financiar o Grande Projeto de Beleza. Uma semana atrás, conversei com amigos: o Grande Projeto de Beleza é uma boa notícia para todo o mercado; o projeto de stablecoins é uma grande boa notícia para o mercado de criptomoedas, e após o projeto de stablecoins, haverá um projeto de inovação para o mercado de ativos digitais. O grande risco a longo prazo é que precisamos criar uma bolha ainda maior, e no final, a bolha também vai estourar. Hoje, vi que o estrategista-chefe do Bank of America, Michael Hartnett, tem a mesma opinião: o que financia o Grande Projeto de Beleza só pode depender de uma grande bolha.

Minha lógica foi detalhadamente discutida na retweetada da manhã, e a lógica de Hartnett é a seguinte:

Wall Street se preparará antecipadamente para a "rendição" do Federal Reserve, e a política americana mudará do "modelo de desintoxicação" (ou seja, altas taxas de juros, austeridade fiscal, desinflar bolhas) na primeira metade de 2025 para o "modelo de prosperidade do PIB nominal" (ou seja, redução das taxas de juros, cortes de impostos, redução de tarifas) na segunda metade de 2025 até a primeira metade de 2026.

Esta é a única maneira de Trump, após "abandonar os cortes de gastos", reduzir a relação dívida/PIB, ou seja, estimular o crescimento do PIB nominal para diluir a dívida. Já discuti isso antes.

Hartnett reafirma que o caminho mais fácil para financiar o "Grande Projeto Bonito" de Trump é criar "uma linda grande bolha". Minha compreensão é que, sob a pressão do Grande Projeto de Beleza, que continuará a aumentar a dívida dos EUA, Trump certamente buscará uma redução contínua das taxas de juros. Especialmente se Trump destituir à força o presidente do Federal Reserve, o mercado interpretará imediatamente isso como uma "mudança para uma postura dovish", e o Federal Reserve será forçado a reduzir as taxas de juros sem uma recessão, aumentando ainda mais a bolha.

Hartnett acredita que o maior sinal de bolha no futuro será: as ações ignorando completamente o aumento das expectativas de inflação e os rendimentos dos títulos, alcançando novos máximos.

Hartnett propõe quatro das melhores estratégias de negociação:

1) Vender dólares (depreciação do dólar)

2) Comprar ouro/criptomoedas (hedge contra anarquia)

3) Vender títulos do governo dos EUA a 30 anos (o Federal Reserve reduz as taxas em tempos de prosperidade, não de recessão)

4) Comprar uma combinação de ações de tecnologia dos EUA e ações de valor EAFE/mercados emergentes (hedge contra bolhas)

qinbafrank21/07, 11:55

Como analisar a evolução do mercado nos últimos meses e o que esperar para o futuro a partir da perspectiva da expansão fiscal 2.0? Na sexta-feira passada, discutimos sobre o espaço e a recente evolução do mercado, e vamos compartilhar a gravação daquela conversa. 1. De maneira geral, desde meados de abril, o mercado teve duas ondas de movimento:

A primeira onda foi de meados de abril até o início de junho, com uma alta seguida de uma pequena correção, sendo o principal motor desse período a mudança de postura de Trump.

A segunda onda começou com os bombardeios dos EUA às instalações nucleares do Irã e a interrupção do conflito até agora (implicando que os EUA não abandonaram a liderança global).

O prazo de 7 a 9 de setembro para a tarifa foi adiado (naquela época, discutimos que o mercado ainda compraria novamente).

Na semana passada, a inflação ficou dentro das expectativas e a temporada de resultados começou com um bom desempenho.

Claro que, para o mercado de criptomoedas, há um aspecto especial, que é a aprovação da legislação sobre stablecoins e a inclusão da legislação sobre a estrutura do mercado de ativos digitais na agenda.

As características dessas duas fases: em meados de abril, o Bitcoin reagiu antes do mercado de ações dos EUA, enquanto no final de junho, o mercado de ações dos EUA estava mais forte.

2. O que esperar para o futuro?

1) Já discutimos que a aprovação do Grande Acordo Americano significa que as políticas do segundo mandato de Trump estão passando de uma fase de políticas restritivas para uma fase de políticas expansionistas, passando de uma busca inicial por redução de custos e aumento da eficiência para uma busca por crescimento econômico. Já discutimos o significado do Grande Acordo Americano.

2) Muitas pessoas ignoram que, em 2023-2024, o Federal Reserve estará em uma fase de contração da política monetária (aumento das taxas de juros, redução do balanço). As políticas de expansão fiscal do governo Biden, representadas pelo "Acordo de Infraestrutura" e pela "Lei de Ciência e Chips", são a lógica de suporte mais fundamental para a evolução do mercado. No final de 2023, discutimos isso em dois tweets sobre política fiscal e liquidez. Por isso, chamamos isso de expansão fiscal 1.0, e agora Trump está implementando a expansão fiscal 2.0.

A médio e longo prazo, isso também formará um novo suporte para o mercado. A expansão fiscal 2.0 provavelmente será acompanhada por uma continuação da queda das taxas de juros (uma ou duas reduções de taxas este ano, e continuará no próximo ano, mantendo o julgamento de um afrouxamento limitado nos próximos dois anos, conforme discutido no terceiro trimestre do ano passado).

3) O maior motor para o mercado de criptomoedas é a onda de stablecoins trazida pela "Lei de Stablecoins" e pela "Lei de Estrutura do Mercado de Ativos Digitais", a tendência de fusão entre criptomoedas e ações, e a verdadeira implementação de RWA, resultando em uma maior adoção em massa.

A expansão fiscal 2.0 é a lógica de suporte mais fundamental para todo o mercado macroeconômico, e a legislação sobre stablecoins e a estrutura do mercado de ativos digitais são a lógica de suporte para os ativos criptográficos, formando uma base sólida para o mercado a médio e longo prazo.

3. Quais são os riscos potenciais no futuro?

1) No entanto, já discutimos que a maior restrição política da expansão fiscal 2.0 é o aumento da dívida dos EUA. Embora não haja uma crise de inadimplência ou colapso dos títulos do governo, existe o risco de que o aumento dos rendimentos dos títulos de longo prazo pressione a aversão ao risco do mercado e impacte os ativos de risco.

2) A curto prazo, o prazo de 1º de agosto para as tarifas. Anteriormente, discutimos o que Trump queria em relação às tarifas.

O risco é que Trump não ceda, e a União Europeia, Japão e Coreia do Sul terão dificuldade em chegar a um acordo (parece que eles não esperam grandes concessões de Trump). Se as novas tarifas entrarem em vigor em 1º de agosto, isso terá um impacto no mercado. Especialmente porque Trump começou a ficar irritado por ser constantemente acusado de recuar em momentos críticos. Na semana passada, o Wall Street Journal disse que Trump desistiu de demitir Powell precipitadamente sob a orientação de Bessent, e hoje Trump postou que "não preciso que ninguém me explique as relações de poder, sou eu quem explica aos outros", demonstrando sua irritação. Portanto, não podemos esperar que Trump sempre ceda.

Claro, se não houver acordo e as tarifas forem anunciadas diretamente, pessoalmente acredito que o impacto será muito menor do que o nível de início de abril. O mercado de ações dos EUA terá apenas uma pequena correção, e o mercado de criptomoedas naturalmente será afetado. Então, se Bessent intervir, pode haver a possibilidade de reduzir as tarifas adicionais, o que também pode ser uma nova oportunidade de compra.

A curto prazo, também devemos prestar atenção à evolução da inflação. Minha opinião sempre foi que a inflação de produtos causada pelas tarifas será compensada pela inflação de energia e pela inflação do setor de serviços.

Em geral, a lógica de médio e longo prazo é sólida, e haverá algumas pequenas correções de risco que levarão o mercado a ajustes, mas a probabilidade de um choque de risco de grande magnitude semelhante ao de março ou abril é, na minha opinião, baixa.

71,47K

Top

Classificação

Favoritos

Tendências on-chain

Popular no X

Principais financiamentos atuais

Mais notável