Tópicos em alta

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

O mojo do mercado de ações dos EUA continua a ser compartilhado pelo resto do mundo, com o índice MSCI ACWI ex-EUA fazendo outra nova alta em termos de dólar e moeda local. A amplitude é respeitável em 68%. Apesar do domínio do Mag 7, os investidores estão pescando em um lago muito maior (global) atualmente, o que é uma coisa boa.

As ações de mercados emergentes também receberam uma forte oferta, incluindo e excluindo a China. O desempenho das ações de mercados emergentes está correlacionado ao ciclo de commodities (painel inferior) e ambos subiram nos últimos meses.

O índice MSCI ACWI ex-EUA está sendo negociado a um múltiplo de 14,3x. Por mais convincente que pareça, esses índices P/L estão em níveis diferentes por um motivo. O CAGR de ganhos de 10 anos do índice MSCI US é de 7,8%, o que é mais que o dobro do CAGR de 3,1% para o índice ACWI ex-US.

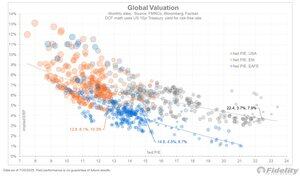

Talvez a melhor maneira de olhar para a avaliação seja através das lentes do modelo de fluxo de caixa descontado (DCF). Abaixo, vemos o "retorno necessário" para os EUA, EAFE e EM. O retorno exigido é simplesmente a taxa interna de retorno TIR) que está implícita com base no nível de preço atual e assumindo uma taxa de crescimento para o pagamento de lucros (dividendos mais recompras). Para este exemplo, estou usando o CAGR de 10 anos. A partir daí, podemos subtrair a taxa livre de risco para chegar ao prêmio de risco implícito de ações (iERP).

No gráfico, vemos que, em seu nível atual, as ações dos EUA estão sendo negociadas a um retorno exigido de 7,9%, enquanto o EAFE é negociado a 8,7% e o EM a 10,3%. Quanto vale isso? Se o EAFE fosse negociado com o retorno exigido que os EUA estão negociando (ou vice-versa), ele adicionaria 18% no desempenho relativo (1800 bps). Portanto, se estamos entrando em uma nova era de desglobalização e desdolarização em que os EUA perdem parte de seu prêmio de supremacia e o campo de jogo se estabiliza, então há 1800 bps de alfa a serem colhidos em termos de desempenho relativo. Vale a pena jogar, mesmo que seja apenas metade disso.

Olhando de outra forma, abaixo mostro um gráfico de dispersão do ERP implícito e do Fwd P/L. Eles estão, é claro, correlacionados. Enquanto os EUA estão negociando na cauda inferior direita (alto P / L e baixo iERP), tanto o EAFE quanto o EM estão sendo negociados no meio de sua faixa histórica. Em outras palavras, as ações internacionais não são apenas baratas em relação às ações dos EUA, mas também em relação à sua própria história.

19,3K

Melhores

Classificação

Favoritos