トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

35ページのみ。さて、これは迅速な分析になります。ハイライトだけを打つつ。

7月22日 21:26

本日、@SenatorTimScott、@berniemoreno、@SenatorHagerty、そして私は同僚を率いて、米国を世界の仮想通貨の首都にするための基盤となる市場構造法の議論草案を発表しました。

ベーステキストを見たい方のために、ここにあります。これは単なる議論草案であり、銀行および農業委員会によってマークアップされたバージョンとは多少異なります。

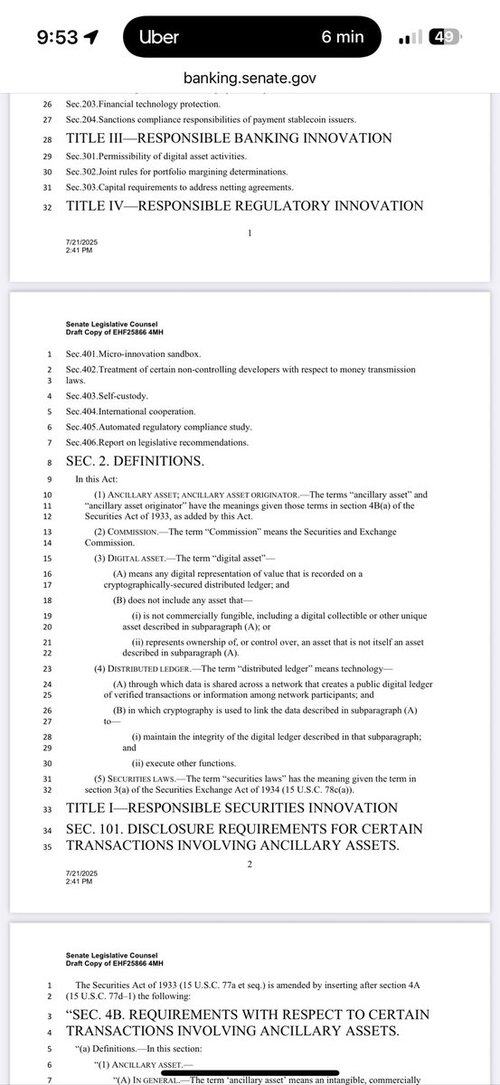

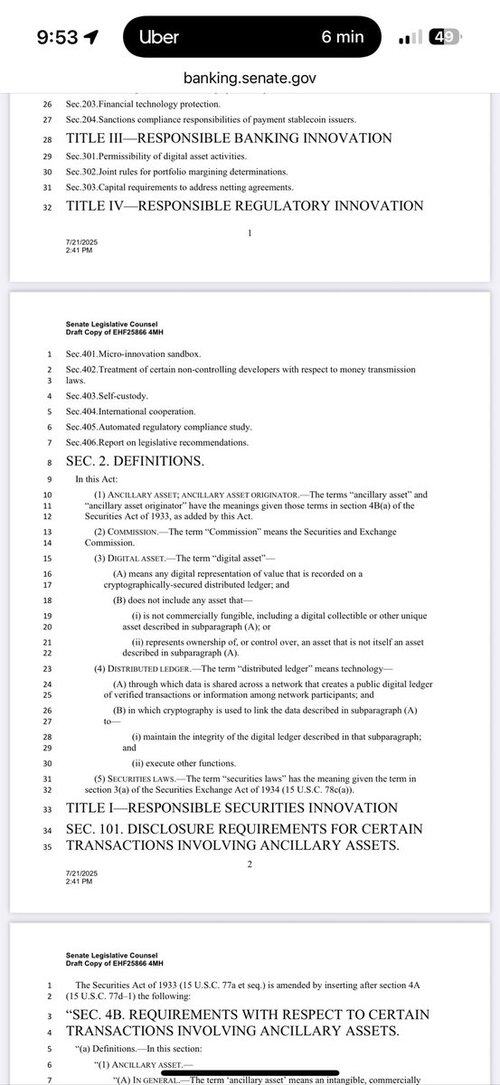

まず、いつものように、定義から始めますが、これは単一の決定、ページ、そして実際には付随資産と分散型台帳の 2 つの用語だけです。

これは、デジタル資産とは、商業的に代替可能ではない、またはそれ自体が暗号台帳上の価値のデジタル表現ではない資産の所有権または管理を表す暗号台帳上の価値のデジタル表現であることを意味します。

これは非常に単純で、非常にクリーンです。それは、証券ではないにしても、トークンとは何かについて最も議論されてきた考えを取り上げ、これらは有価証券ではないと言っています。

それはアレクサンダーが剣でゴルディウスの結び目を切り裂くのと同じです。それは実行可能です。

同時に、これが何ではないかを認識してください:株式の一部をトークン化することで、その株式が非有価証券に変わると言っているわけではありません。付帯資産とは、結局のところ、所有権を与えないものです。その点、それらは証券とは異なり、それが核となる考え方です。

次に、分散型台帳技術があり、これは皆さんが期待するものですが、公開台帳と定義しています。

注:この法案はSECのみを対象としているため、ここにリストされている唯一の委員会はSECです(銀行はSECを管轄し、農業はCFTCを管轄します)。

これをさらに強調するために、これは、付帯資産がすべての金融資産の最良の側面のスーパーグループではなく、実際のコストが伴うことを明確にするための委員会による取り組みです。有価証券に存在するものは異なる資産であるため、手に入れることはできません。これにより、すべての証券発行者が株式を補助資産に変えたいと思うだろうという考えは、コストのかからない移行とは程遠いため、回避されるはずです。

次に、補助的な資産オリジネーターがいます。この定義は、私が予想していたよりも広く、狭くもあります。最初のオファー者/売り手だけでなく、最初の 12 か月間に販売または管理に協力した人も対象です。これはインフルエンサーをカバーするためのものですか?VCはどうですか?

次に、外国のオリジネーターがいますが、これは、米国にいない企業、ネイティブアメリカンの部族ではない企業、米国の法律に基づいて設立されていない企業、または米国外でのみ資産を提供した企業をカバーしようとする試みのようです。

これは、オンショア/オフショアのジレンマを解決するための取り組みだと思います。

次に、付帯資産は有価証券ではなく、連邦および州の証券法の対象外であるという明確なカーブアウトがあります。

また、オリジネーターは、補助資産が付与しない可能性のある権利の1つを提供していないことを他のSECに自己証明することも義務付けられています。9

ちなみに、4ページと5ページの下部にある「無償配布」という文言は、エアドロップを対象としているようです。基本的に、エアドロップ(付帯資産の名目価値分配)も有価証券ではありません。

しかし、名目上は何ですか?それはSECが規制を通じて決定することである。10

最後に、サブセクション(c)で、このセクションの実際の目的である開示制度に到達します。

次の場合には、定期的な情報開示が必要になります。

- 付帯資産が初年度に500万ドル以上売却された

-補助資産は、過去12か月間の1日のスポット取引総額が500万ドル未満である可能性があります。

はっきりさせておきますが、注目すべきトークンのほとんどすべてがこの数字に達するでしょうが、これはクラウドファンディング規制の上限と同じレベルです。

暗号通貨に関してSECに開示要件を強制したかったのであれば、おめでとうございます、あなたはあなたの願いを叶えました。

これは、c(3)に従って、これが法律になった日の既存のトークンにも適用されます。11

とはいえ、開示に必要な実際の情報は従来の証券とは異なり、トークンの購入者が実際に何を望んでいるのかを知る情報です。

- デジタル資産の開発オリジネーターの経験

- デジタル資産の事前発行

- オリジネーターによる付帯資産の将来の計画

- オリジネーターの資産と負債に関する短い議論

- 発信者が関与する現在の法的手続き

- オリジネーターおよび関係者、プロモーター、従業員が関与する取引に関する情報(継続的な債務を含む)

- オリジネーターによる過去4年間の売上高

- オリジネーターが今後12か月間事業を継続するためのリソースを持っていると予想しているというCFOによる誠実な声明

- 資産とそのネットワークに関する経済情報 (機能、競合資産、ガバナンスメカニズムなどを含む)。13

もしあなたが、仮想通貨がCLARITYの下でSECの開示を行わないことに腹を立てている人なら、おめでとうございます、これは基本的にあなたのすべての祈りに答えます。これは、仮想通貨の特別な開示システムを構築するという点で、ゲンスラー前議長が21年と22年に熟考したことと率直に言って似ています。

これらの開示は、オリジネーターが過去12か月間に付帯資産の価値を「主に」決定した名目上の起業家または経営上の努力しか行っていないことを証明し、SECが認証を承認するか反論しないまで続きます。ほとんどのトークンはこれをクリアしません。

ただし、発信者がこのセクションに従わなかったからといって、資産は有価証券になるわけではありません。ここにはSEC管轄の秘密の罠カードはありません。15

もちろん、いくつかの追加のしわがあります。

-SECは、正当な理由により、オリジネーターを指定された開示要件から免除することができます

- オリジネーターは、開示における虚偽の記述に対して依然として責任を負っています

- 私的行動権は保護されています

-不正確であることが判明した誠実な将来の見通しに関する記述に対する責任からのセーフハーバーがあります。

そして、これがこの法案の心臓、肺、脳である第 101 条の終わりです。

16

セクション102は、付帯資産のSEC登録からの免除権限を対象としています。基本的に、上限は年間売上高が7,500万ドル未満ですが、SECはレベルを変更することができます。これはおそらく最終法案でCFTC登録プロセスのために捨てられるだろうが、州は先取りされる(サブセクションd)。17

第103条は、オリジネーターの幹部、従業員、プロモーター、またはオリジネーターまたはオリジネーターに代わって行動する人から購入した場合の付随資産の5%以上を管理する人などの関係者の扱いを対象としています。

SECは、付帯資産が共通の管理下にないとみなされる前に、販売に関する規則を設定します。したがって、これは機能的にCLARITYと非常によく似ています。17

第104条は、SECに対し、ネットワークからその価値を得る付帯資産は他のものに対する金銭的利益ではないという規則を制定後1年以内に発行することを義務付けています。

第105条は、SECに、合意と利益を要求するために投資連絡先の定義を更新する規則を制定することを強制しています。

これは基本的にハウイを一掃するものです。19

第106条は、この法律が既存の法律に基づいて免除を発行するSECの本会議権限を損なわないことを明らかにしています。

第107条は、SECがその使命を遂行する際に「革新」を考慮しなければならないとしている。

第108条では、SEC登録者が記録管理に分散型台帳を使用することが認められています。20

第109条は、SECに対し、仮想通貨に関連するすべての既存の規制(カストディを含む)を1年以内に(意欲的に)近代化することを義務付けている。そして、それがタイトルIの終わりです。法案は半分です。

タイトルIIは違法金融を対象としており、201は財務省に金融機関向けの「リスクに焦点を当てた」審査プロセスを作成することを義務付けています。21

第202条は、違法金融と闘うための新しい官民イニシアチブを創設するもので、基本的にはFinCENがすでに行っていることのスーパーチャージ版である。

21.39K

トップ

ランキング

お気に入り