Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Вчера Figma подала свой прекрасно оформленный S-1.

Он раскрывает бизнес, ориентированный на продуктовый рост (PLG), с замечательной траекторией. Платформа совместного дизайна Figma нарушила рынок дизайна, долгое время доминируемый Adobe.

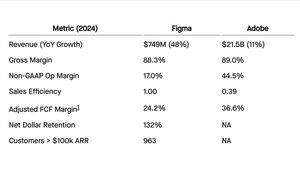

Вот как две компании соотносятся по ключевым метрикам за их последний финансовый год [см. приложенное изображение]:

Figma составляет около 3% от размера Adobe, но растет в 4 раза быстрее. Валовая маржа идентична. Чистая долларовая удерживаемость Figma составляет 132%, что попадает в верхний дециль.

Данные также показывают, что расходы Figma на исследования и разработки почти равны расходам на продажи и маркетинг.

Это PLG модель в своем лучшем проявлении. Продукт Figma является основным двигателем ее маркетинга. Его совместный характер способствует вирусному, снизу вверх принятию, что приводит к лучшей в своем классе эффективности продаж 1.0. На каждый доллар, потраченный на продажи и маркетинг в 2023 году, Figma сгенерировала доллар новой валовой прибыли в 2024 году. Смешанная модель Adobe, основанная на продажах и снизу вверх, дает более типичное значение 0.39.

S-1 также подчеркивает риски. Наиболее значительным является конкуренция со стороны AI-продуктов. Хотя Figma активно инвестирует в AI, эта технология снижает барьер для новых участников. Защитой Figma является ее расширяющаяся платформа — с продуктами, такими как FigJam, Dev Mode и теперь Slides, Sites и Make.

Эти новые категории продуктов привели многих PLG AI программных компаний к десяткам и сотням миллионов в ARR за рекордно короткое время.

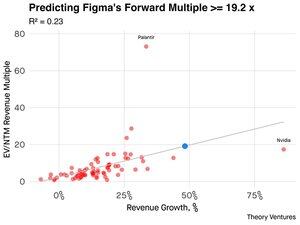

Учитывая ее высокий рост и уникальную бизнес-модель, как рынок должен оценивать Figma? Мы можем использовать линейную регрессию на основе публичных SaaS-компаний, чтобы предсказать ее будущий мультипликатор выручки. Модель показывает скромную корреляцию между ростом выручки и мультипликаторами оценки (R² = 0.23).

Figma, с ее 48% ростом, будет самой быстрорастущей программной компанией в этой когорте, если не считать NVIDIA. Можно привести убедительные доводы, что Figma должна иметь более высокую, чем предсказанная, оценку. Ее сочетание гипер-роста, лучшей в своем классе эффективности продаж и страстной, самоподдерживающейся пользовательской базы является редким.

Применяя предсказанный мультипликатор 19.9x нашей модели для оценки будущей выручки, мы получаем оценку IPO примерно в 21 миллиард долларов — премию к 20 миллиардам долларов, которые Adobe предложила за компанию в 2022 году.

S-1 рассказывает историю компании, определяющей категорию, которая создала продукт для совместного дизайна, разработала феноменальное движение PLG и активно продвигается в AI.

Комиссия за расторжение в размере 1,0 миллиарда долларов от Adobe была получена в декабре 2023 года и учтена как "Прочие доходы, чистые" в финансовом году 2024 (заканчивается 31 января 2024 года). Большая статья расходов на компенсацию акциями почти в 900 миллионов долларов связана с предложением для сотрудников в мае 2024 года. Оба эти показателя исключены из не-GAAP данных, упомянутых выше.

Учитывая 48.3% темп роста Figma за последние двенадцать месяцев и дисконтируя его на 15% (чтобы учесть естественное замедление роста), модель дает оценку будущего роста в 41.1%. Это подразумевает будущую выручку около 1.1 миллиарда долларов.

6,37K

Топ

Рейтинг

Избранное