Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Wczoraj Figma złożyła swoje pięknie zaprojektowane S-1.

Odkrywa to model wzrostu oparty na produkcie (PLG) z niezwykłą trajektorią. Platforma narzędzi do współpracy w projektowaniu Figma zakłóciła rynek projektowania, który od dawna był zdominowany przez Adobe.

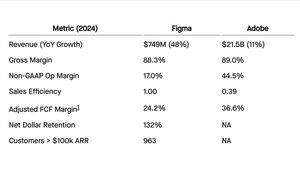

Oto jak obie firmy wypadają na kluczowych wskaźnikach za ich ostatni rok finansowy [zobacz załączony obraz]:

Figma jest około 3% wielkości Adobe, ale rośnie 4 razy szybciej. Marże brutto są identyczne. Retencja netto na poziomie 132% Figma znajduje się w górnym decylu.

Dane pokazują również, że wydatki Figma na badania i rozwój niemal równają się wydatkom na sprzedaż i marketing.

To jest model PLG w najlepszym wydaniu. Produkt Figma jest jej głównym silnikiem marketingowym. Jego współpraca sprzyja wirusowemu, oddolnemu przyjęciu, prowadząc do najlepszej w swojej klasie efektywności sprzedaży na poziomie 1.0. Na każdy dolar wydany na sprzedaż i marketing w 2023 roku, Figma wygenerowała dolara nowego zysku brutto w 2024 roku. Połączony model oddolny i oparty na sprzedaży Adobe przynosi bardziej typowy wynik 0.39.

S-1 podkreśla również ryzyka. Najważniejsze to konkurencja ze strony produktów AI. Chociaż Figma intensywnie inwestuje w AI, technologia ta obniża barierę wejścia dla nowych graczy. Obroną Figma jest jej rozwijająca się platforma - z produktami takimi jak FigJam, Dev Mode oraz teraz Slides, Sites i Make.

Te nowe kategorie produktów doprowadziły wiele firm PLG zajmujących się oprogramowaniem AI do dziesiątek i setek milionów w ARR w rekordowym czasie.

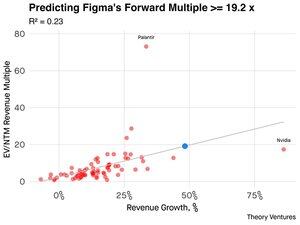

Biorąc pod uwagę jej wysoki wzrost i unikalny model biznesowy, jak rynek powinien wyceniać Figmę? Możemy użyć regresji liniowej opartej na publicznych firmach SaaS, aby przewidzieć jej przyszły mnożnik przychodów. Model pokazuje umiarkowaną korelację między wzrostem przychodów a mnożnikami wyceny (R² = 0.23).

Figma, z jej wzrostem na poziomie 48%, byłaby najszybciej rosnącą firmą programistyczną w tej grupie, pomijając NVIDIA. Można postawić przekonujący argument, że Figma powinna mieć wyższą niż przewidywana wycenę. Jej połączenie hiper-wzrostu, najlepszej w swojej klasie efektywności sprzedaży oraz pasjonującej, samopropagującej się bazy użytkowników jest rzadkie.

Zastosowanie przewidywanego mnożnika 19.9x z naszego modelu do oszacowania przyszłych przychodów daje szacunkową wycenę IPO na około 21 miliardów dolarów - premia w stosunku do 20 miliardów dolarów, które Adobe zaoferowało za firmę w 2022 roku.

S-1 opowiada historię firmy definiującej kategorię, która zbudowała produkt do współpracy w projektowaniu, rozwinęła fenomenalny ruch PLG i aktywnie wchodzi w AI.

Opłata za rozwiązanie umowy w wysokości 1,0 miliarda dolarów od Adobe została otrzymana w grudniu 2023 roku i zaksięgowana jako "Inne przychody, netto" w roku finansowym 2024 (kończącym się 31 stycznia 2024 roku). Duża opłata za wynagrodzenie w akcjach w wysokości prawie 900 milionów dolarów jest związana z ofertą tenderową dla pracowników w maju 2024 roku. Oba te elementy zostały usunięte w danych non-GAAP cytowanych powyżej.

Biorąc pod uwagę 48,3% wskaźnik wzrostu w ostatnich dwunastu miesiącach Figma i dyskontując go o 15% (aby uwzględnić naturalne spowolnienie wzrostu), model produkuje szacunkowy wzrost na poziomie 41,1%. To sugerowałoby przyszłe przychody na poziomie około 1,1 miliarda dolarów.

6,35K

Najlepsze

Ranking

Ulubione