Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

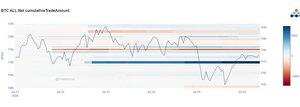

#

Boop.Fun leading the way with a new launchpad on Solana.

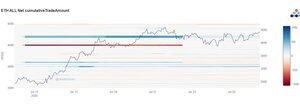

1) Opowieść o dwóch przepływach.

BTC OG 80k to nadwyżka, która jest katalizatorem do ~110k Put hedging.

Na wykonaniu Glxy pewne podniecenie, gdy 115k zostało przekroczone.

Jednak inny podmiot podwoił stawkę, dodając dodatkowe 25 mln USD na rozkład Call 140-200k na grudzień.

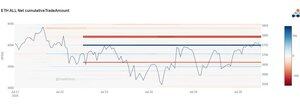

W przypadku ETH duży rozkład Call fly z września został zrealizowany z 50% zyskiem.

Dodano rozkłady Call na sierpień i wrzesień.

2) Duża transakcja zakupu 5k opcji put Aug8 110k była tymczasowym zabezpieczeniem w ramach większej strategii.

Jednak inni również zainwestowali w sąsiednie strike'i:

Aug1 117k Put, Aug1 110 Put, Aug1 110-100 Put spread, Aug29 110-130 RR, wszystkie kupione w celu ochrony/gry na spadek w związku z OG 80k sprzedawanym.

3) Put skew naturalnie umocnił się w odpowiedzi na początkowy popyt, ale w miarę zbliżania się końca sprzedaży OG, oprócz małej spekulacyjnej paniki, niektóre Puts zostały Tpd (Aug8 105k), a na górze pojawiły się możliwości.

Skew się rozluźnił, a mały wzrost IV również został cofnięty.

4) Jeden duży podmiot z perspektywą średnioterminową nie przejmował się tym, podwajając pozycję zajętą w opcjach Call na poziomie 140-200k w grudniu 18 lipca, dodając kolejne 3,5k (wydano 25 mln dolarów premii, netto 49 mln dolarów) 21 lipca, z silnym przekonaniem o wzroście, teraz wspieranym przez odporność rynku na wchłonięcie 80k.

5) Interesujące jest to, że patrząc na skumulowane aktywne pozycjonowanie od początku roku, jest wiele krótkich pozycji na górze z poprzedniego intensywnego nadpisywania.

Poziom 140k teraz przeszedł w pozytywny OI.

Nie jest jasne, czy zakup jest bezpośredni, czy jest to krótka hedging.

6) Chociaż niektóre z krótkich pozycji mogą być stosunkowo nieistotnymi, krótkoterminowymi Callami, które mają znikome szanse na sukces ITM, z poniższego wykresu pozycjonowania netto dealerów jasno wynika, że znaczna ich część pochodzi z wygasania Vega we wrześniu i grudniu.

7) Duża strategia Call fly na ETH 3.6-4-4.2k zakupiona dwa tygodnie temu za 2,6 mln USD, gdy cena ETH wynosiła 3050, została zrealizowana przy 3700 z ~50% zyskiem netto wynoszącym 1,4 mln USD, przy 20% pozycji nadal utrzymywanej na dalszy ruch w górę do 4k.

8) Skupiając się i odkładając na bok opcje 3.6-4-4.2, można zauważyć, że 6 milionów dolarów jest wydawane na opcje Call 3.8-4.4 w sierpniu oraz 3.5-4.5k w wrześniu, przy obecnym poziomie ETH (3750).

Gra na wzrosty w Skarbie Państwa nadal ma miejsce, a przepływy ETF+Corp wspierają to w czasie rzeczywistym.

9) Pomimo narracji, inicjatorzy skorzystali z wyższej ceny Spot ETH i wyższej IV, aby sprzedawać opcje Call, co można zobaczyć na poniższym wykresie dotyczącym Call Skew.

Front IV osłabił się przed weekendem, a Dvol wrócił do 67%, co stanowi 28% premii w porównaniu do BTC.

10) Narracja wzrostowa jest wyraźnie obecna, a chociaż spready Call sygnalizują kontynuację, to na razie nie ma zbyt agresywnego zakupu Call na tych poziomach.

IV pozostaje stabilne, ale nie dorównuje silnej narracji w tym letnim okresie.

8,99K

Najlepsze

Ranking

Ulubione