热门话题

#

Bonk 生态迷因币展现强韧势头

#

有消息称 Pump.fun 计划 40 亿估值发币,引发市场猜测

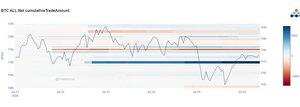

#

Solana 新代币发射平台 Boop.Fun 风头正劲

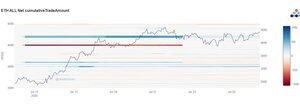

1) 两种流动的故事。

BTC OG 80k 的悬而未决成为 ~110k 看跌对冲的催化剂。

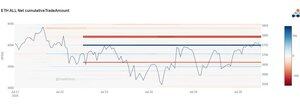

在 Glxy 执行时,115k 被突破引发了一些热潮。

但另一家机构加倍下注,额外增加了 2500 万美元的 12 月 140-200k 看涨价差。

在 ETH 上,大型 9 月看涨飞行策略以 50% 的利润平仓。

增加了 8 月和 9 月的看涨价差。

2) 一笔超大的 5k 购买的 Aug8 110k 认沽期权是对更大策略的临时对冲。

但其他人也涌入了周围的行权价:

Aug1 117k 认沽期权,Aug1 110 认沽期权,Aug1 110-100 认沽期权价差,Aug29 110-130 RR,都是为了保护/对 OG 80k 的抛售进行下行操作。

3) 在初始需求的支持下,Put skew 自然地变得坚挺,但随着 OG 销售的结束临近,除了少量的投机性恐慌外,一些 Puts 被 Tpd(8月8日 105k),并且在上涨方面出现了机会。

Skew 放松,隐含波动率的小幅上升也被回撤。

4) 一家大型机构持中期观点,毫不在意,在7月18日加倍了在12月140-200k看涨期权价差上的头寸,并在21日又增加了3.5k(花费2500万美元的溢价,净额4900万美元),对市场的强劲上涨持有信心,现在市场的韧性支持吸收80k。

5) 有趣的是,从年初以来的累计净活跃头寸来看,之前大量的超卖导致了很多看涨的空头。

140k的行权价现在已经转为正的未平仓合约。

购买是直接购买还是短期对冲尚不清楚。

6) 虽然一些空头可能是相对不重要的短期看涨期权,这些期权在到期时成功进入实值的机会可以说微乎其微,但从下面的净交易商持仓图可以清楚地看出,来自9月和12月的Vega到期的数量是相当可观的。

7) 两周前以260万美元购买的大型ETH 3.6-4-4.2k看涨期权飞行策略,当时ETH现货交易价格为3050,已在3700平仓,获得约50%的净利润140万美元,仍有20%的头寸继续持有,期待涨至4000。

8) 专注于将3.6-4-4.2的期权放到一边,可以看到在8月3.8-4.4和9月3.5-4.5k的看涨价差上花费了600万美元,ETH现货价格大约在当前水平(3750)。

财政部的上涨策略仍然有效,ETF+公司流入实时支持这一点。

9) 尽管有这样的叙述,发起者利用了更高的现货ETH和更高的隐含波动率来卖出看涨期权,这可以从下面关于看涨期权偏斜的图表中看出。

前期隐含波动率在周末有所减弱,Dvol回落至67%,比BTC高出28%的溢价。

10) 上行叙述非常明显,尽管看涨价差信号显示出持续性,但目前在这些水平上并没有出现激进的看涨期权直接购买。

隐含波动率保持坚挺,但未能与这个夏季期间的强劲叙述相匹配。

8.98K

热门

排行

收藏